イズムは投資を本業としていますが、「年の投資利回りが15%と以上行く投資」と聞くと成功しているなぁと感じます。イズムが行っている築古戸建ての不動産投資で実質14%くらいですので、15%以上の投資は美味しい投資と認識できるでしょう。

そんな美味しい投資が誰でも簡単に出来てしまう、しかも利回りに関してはお国のお墨付きなんです。それはタイトルにも書いていますが、iDeCo(個人型確定拠出年金)という国民年金や厚生年金とは別に個人で加入することが出来る年金制度になります。

ちなみに、ここで言っている15%を超える利回りとは、所得控除を収入と考えた場合のことで、実際の運用とは話は別です。意味が分からない方は、これから詳細にお話しして行きますので、ここで理解しなくても大丈夫です。勘違いされてしまっても困るので一応補足しておきました^^

何をどうすると利回り15%以上に出来るのか?

まずは、iDeCo(個人型確定拠出年金)に加入しましょう。加入資格は、60歳未満であることが条件です。

属性により掛金の最高額が変わって来ますので、カンタン加入診断から調べてみて下さいね。

サラリーマンで会社に企業年金がない方の場合は、月額23000円の掛金を拠出することが出来るので、年額276000円の拠出額を限度として加入することが可能です。

そして、このiDeCo(個人型確定拠出年金)の最大の利点が拠出額の全額を所得控除することが出来るという事です。

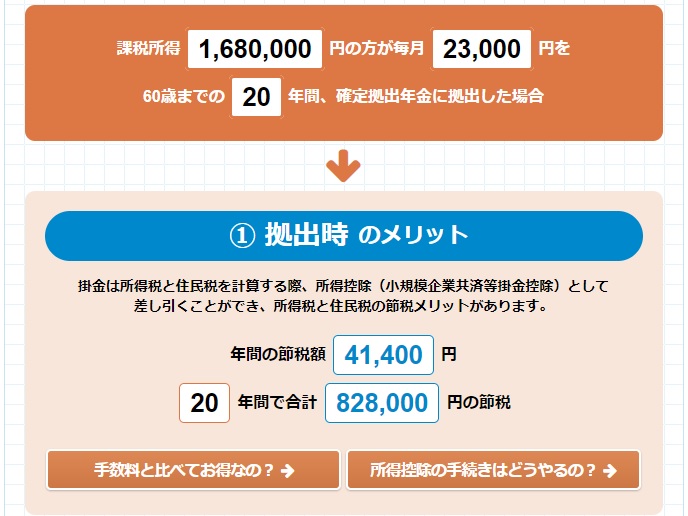

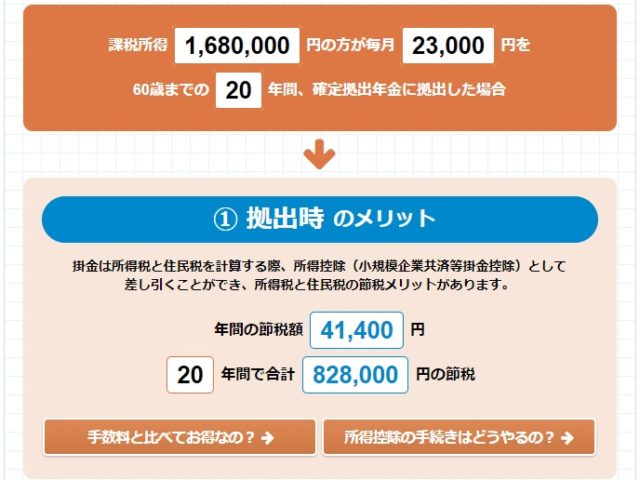

どういう事かと言うと、例えば年収400万円の方がiDeCo(個人型確定拠出年金)に加入して、月額23000円を支払っていると、年額の276000円が課税所得1680000円から控除されて、所得税と住民税の支払い額から年間41400円が差し引かれます。

すなわち、年276000円の投資で年間41400円が生み出されると考えることが出来ますね。

利回りの計算としては、

節税額41400円÷掛金276000円×100=15%

となり、年利回り15%と驚愕の利益が得られるわけです。1年だけだとインパクトがないですが、仮に20年間続けた場合は節税額が828000円となります。

iDeCo(個人型確定拠出年金)に限度額が設定されてしまっているので、サラリーマンの方の場合で掛金は月最大23000円と決められてしまっている為、大きな利益とはなりませんが、年利回り15%はそうそうないので貯金を毎月23000円くらいなら出来るという方なら入らないのは勿体ないですね。

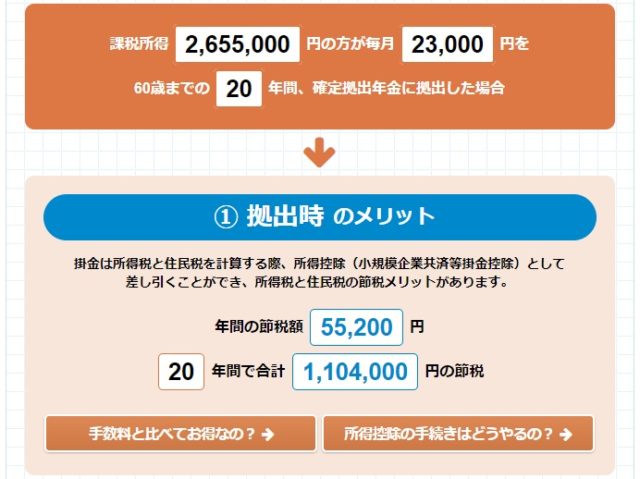

ちなみに、年収400万円の場合で計算して利回り15%でしたが、年収が上がって行くと利回りは雪だるま式に増えて行きますので、年収が高ければ高い人ほど有利となります。

例えば、年収550万円の方の場合は、課税所得が多くなるので支払う税金も多くなりますが、その分iDeCo(個人型確定拠出年金)に加入していると節税効果は高まり、年間の節税額は55200円となります。

利回りで表してみると

節税額55200円÷掛金276000円×100=20%

何と驚愕の年利回り20%となりました^^;通常の投資でここまで行くと怪しい商品に見えて来てしまいますね・・・。

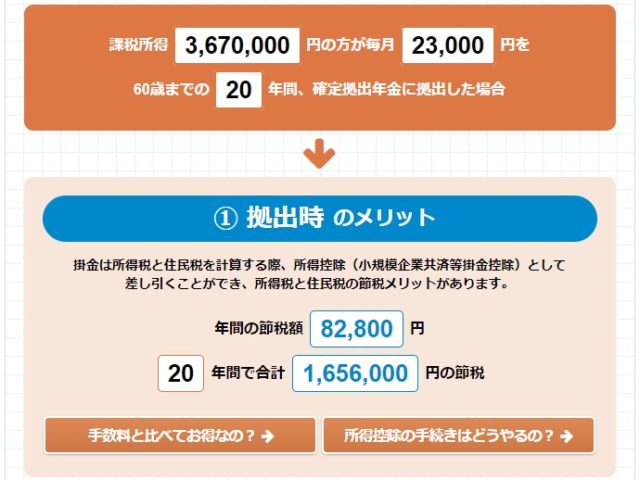

更に年収を700万円にまで上げて見てみましょう。

年間の節税額は82800円となりました。

利回り計算してみると

節税額82800円÷掛金276000円×100=30%

利回りは30%まで上がってしまいました。ここまで行くと詐欺商品並みですね(笑)

ちなみに、年収1500万円の方は利回り43%となります。

節税という形での利益になるので、目に見えにく部分であり、iDeCo(個人型確定拠出年金)の魅力を理解出来ていない人が多いというのが現状です。iDeCo(個人型確定拠出年金)は、利用者100万人を超えたとのことですが、まだまだ浸透仕切っていないというのが現状でしょう。

こういった国が後押しして進めている商品(年金制度)の凄さを気が付いた人だけが得をするという状況ですので、まだiDeCo(個人型確定拠出年金)に加入していないのであればすぐに加入を検討すべきですね。

もし、保険会社等の個人年金に入っているのであれば、断然iDeCo(個人型確定拠出年金)の方が有利なので乗り換えを検討すべきでしょう。

iDeCo(個人型確定拠出年金)のデメリット

前述したように、iDeCo(個人型確定拠出年金)の掛金が全額所得控除されるという大きなメリットはあるものの、少なからずデメリットはありますので、どんなデメリットがあるのかを説明しておきたいと思います。

費用の負担

iDeCo(個人型確定拠出年金)を新規で加入(移換)する場合は、国民年金基金連合に2572円(税別)の支払いが発生します。

また、国民年金基金連合の手数料が月96円(税別)、事務委託先金融機関手数料が月60円(税別)、口座管理手数料が金融機関によって異なりますが無料から450円ほどかかります。

ですので、iDeCo(個人型確定拠出年金)に加入することで、年1872円(税別)が最低でもかかることになるのです。

ただ、前述した所得控除によって大きな利益が得られるので、この部分は払拭されてしまいますね^^

投資リスク

iDeCo(個人型確定拠出年金)は、支払った掛金を自分で決めた投資信託などの商品を購入して運用して行くというものです。選ぶ投資商品によってリスクは変わって来ますし、リターンも変わってきますが、選ぶ商品によっては元本が保証されている訳ではありません。60歳までの長期投資ですので、年1%~5%ほどの利益を狙う安定した投資先が多いものの掛金よりも受取額が減ってしまうというリスクがないわけでないないのでリスクと捉える事が出来るでしょう。

しかし、1円たりとも減らしたくないという方の為に、元本保証型の定期預金などもありますので、そういったものを選ぶことでこの投資リスクは回避することが出来ますね。

60歳まで引き出せない

こちらが最大のデメリットです。一度支払った掛金は原則的に60歳まで引き出すことが出来ません。これは他の公的年金なども同じですが、急な金欠でまとまったお金が必要になってもお金を受け取ることは出来ないのです。

例外として、死亡したり障害状態になった場合には一時金として受け取ることが出来ます。また、脱退一時金という方法で60歳未満でも受け取れる方法はありますが、5つの厳しい条件があるので普通の人は無理でしょう。

根本的にiDeCo(個人型確定拠出年金)は老後の資産形成の為に作られた制度であること、国の補助により税制優遇されていることなどから60歳になるまでは引き出せないとなっていると理解してから加入する必要がありそうですね。

iDeCo(個人型確定拠出年金)のメリット

iDeCo(個人型確定拠出年金)のメリットは、前述した所得控除による税制優遇が最も大きいですが、他にもメリットがいくつかあるので簡単に説明しておきます。

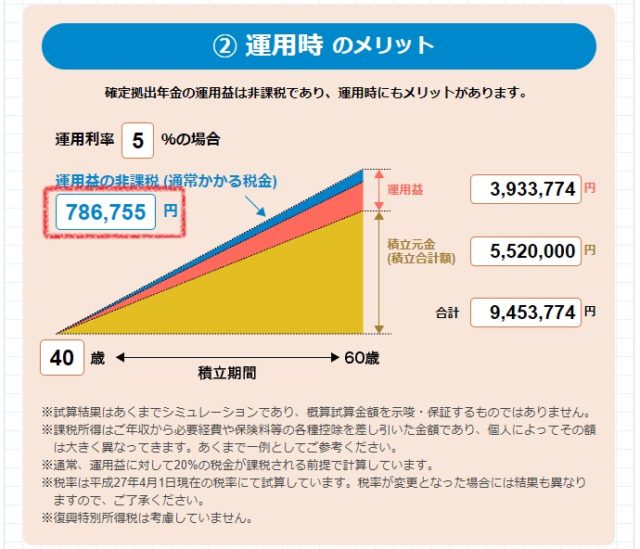

利益が非課税

iDeCo(個人型確定拠出年金)は投資商品を購入して運用して行くと先に述べましたが、損失が出ている場合はもちろんですが、利益が出ている場合も非課税となります。

通常だと金融商品で利益が出た場合は20%ほど(正確には20.315%)の税金が差し引かれますが、iDeCo(個人型確定拠出年金)の場合は利益は非課税ですので、利益がそのまま全て年金として受け取ることが可能です。

例えば、40歳の人が20年間iDeCo(個人型確定拠出年金)に加入して利回り5%で運用された場合は、元本が5520000円なのに対して、運用益は3933774円になります。通常の金融商品であればその内の786755円が税金で取られてしまうのですが、iDeCo(個人型確定拠出年金)はそのまま受け取ることが出来るので、元本と運用益の合計で9453774円を年金として受け取れます。

これはNISAに似た制度ですね。iDeCo(個人型確定拠出年金)は、掛金を支払う時に税制優遇され、更に運用で得た利益に対しても税制優遇されるという投資家にとってこの上ない環境を国が作ってくれているんです。これを上手く使う手はないでしょう。

もし、投資信託の積み立てなどを他で行っているのであれば、23000円分だけでもiDeCo(個人型確定拠出年金)で回すべきですね。

複利効果が期待できる

前述したように利益が非課税になるので、出た利益はそのまま再投資に回される事になる為、長期間で見ると物凄い複利効果が期待できるでしょう。複利の意味が分からない方は、何となく凄いで良いと思います^^

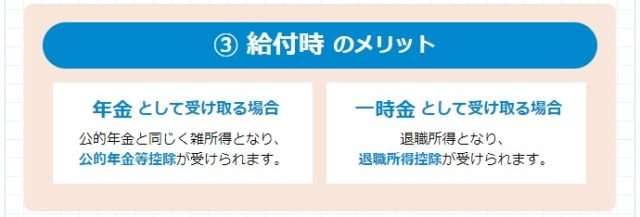

受け取る時も税制優遇がある

iDeCo(個人型確定拠出年金)は60歳を過ぎると年金として受け取るか、一時金として一気に受け取るか、金融機関によってはそのどちらも併用するかを決める事が出来ます。

そして、どの受け取り方を選択したとしても税制優遇があるんです。年金として受け取る場合は公的年金等控除、一時金として受け取る場合は退職所得控除を受ける事が可能です。

ここまで見ると、支払い時・運用時・給付時すべてにおいて税制優遇があるのが分かりますね。それだけ国としては、個人で老後の資産形成を進めて下さいというメッセージが込められていると理解した方が良いでしょう。簡単に言うと「老後の生活は自分で何とかしてね。」という事ですね。

どの証券会社でiDeCo(個人型確定拠出年金)を始めれば良いの?

iDeCo(個人型確定拠出年金)に加入するには、金融機関でiDeCo(個人型確定拠出年金)の口座を開設する必要があります。

多くの金融機関が対応していますが、手数料や投資先、利便性などを考えるとネット証券会社が良いでしょう。

その中でもマネックス証券とSBI証券がお勧めです。なぜ、お勧めなのかをお話しして行きますね。

口座管理手数料はマネックス証券もSBI証券も無料

先ほどデメリットの部分でお話しした口座管理手数料ですが、銀行などは450円ほどかかるところが多いですが、ネット証券会社は大方無料となっているところが多く、マネックス証券もSBI証券も共に無料となっています。

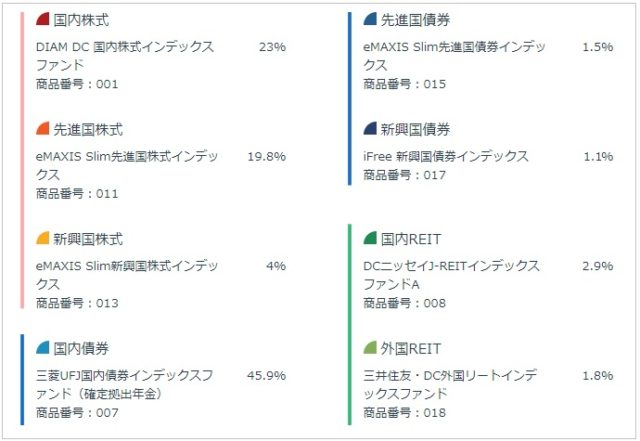

投資商品の手数料ではマネックス証券、数ではSBI証券

iDeCo(個人型確定拠出年金)では投資商品を購入して運用して行くのですが、運用の手数料がそれぞれの投資商品によって違って来ます。2019年7月現在ではマネックス証券に株式・債権・REITの投資信託で最も手数料の安い投資商品がそろっているので、長期運用をして行くことを考えればマネックス証券は良い選択でしょう。なお、SBI証券の投資商品も最安値水準となっています。ちなみに、SBI証券は投資商品の多さではマネックス証券を凌駕しています。

給付条件ではマネックス証券

iDeCo(個人型確定拠出年金)の金融機関を決める際には、手数料や取扱商品だけで比較してしまう方が多いですが、年金や一時金を受け取る給付時のことも考えておくことは重要です。

マネックス証券は、給付時の選択肢として、年金・一時金・併給の3つから選択可能で、5年~20年での指定受け取りとなっています。

SBI証券は、給付時の選択肢として、年金・一時金の2つから選択可能で、5年か10年での指定受け取りとなっています。

小さな違いですが、受け取り方の選択肢は多い方が良いので、イズムはマネックス証券を選択しました。ただ、手数料はかかりますが、途中で金融機関は移換することが出来ますので、普段使っている証券会社があるのであれば、取り敢えずそこでも良いとは思います。

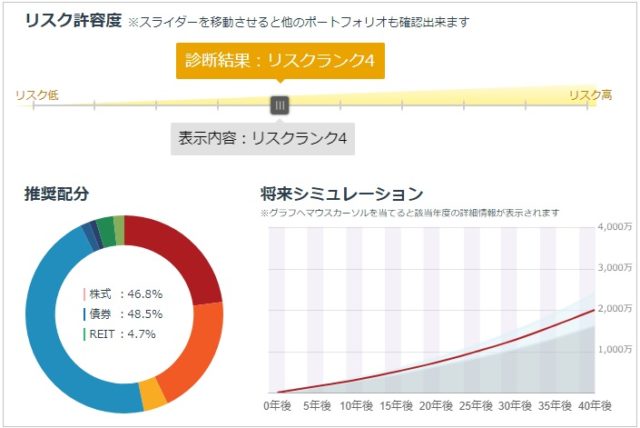

投資商品選びはマネックス証券のロボアドバイザー

iDeCo(個人型確定拠出年金)は、投資商品を自分で選ぶと説明しましたが、投資初心者がいきなり投資商品を選ぶというのはかなりの難易度です。そこでお勧めしたいのがマネックス証券のiDeCoポートフォリオ診断です。

いくつかの質問に答えることで、あなたに合ったリスク許容度が分かったり。

どの投資商品を選択すべきかを診断してくれます。

こういった事からも、投資の経験なくiDeCo(個人型確定拠出年金)を始めるという方は、マネックス証券がお勧めです。多くの投資商品の中から自分好みの投資商品を選びたいという中級以上の投資経験者の方はSBI証券が良さそうですね。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。 冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法

冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法 自作で太陽光発電をする方法!DIYから3年以上たったので報告も

自作で太陽光発電をする方法!DIYから3年以上たったので報告も 突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB

突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB 冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険?

冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険? ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅!

ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅! エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証

エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証 勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう

勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう 固まる砂(土)とタイルで雑草対策をしてみました。

固まる砂(土)とタイルで雑草対策をしてみました。 御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

この記事へのコメントはありません。