医療保険・がん保険・生命保険の見直しを行い全ての保険が決定したので、具体的にどの保険商品にどういった保障内容で加入したのかをお話ししたいと思います。

これから保険の見直しを考えているが、「何をどう見直せば良いのか分からない」、「保険代理店の営業の言いなりになってしまうのは心配だ」と感じている方のお役に立てばと考えて、見直し前の保険と見直し後の保険を全て公開しております。

我が家の見直し前の月額保険料は119,231円、終身保険などを払い済みや解約するなどして徹底的に見直した結果、月額保険料13,854円となりました。浮いた金額は、iDeCo(個人型確定拠出年金)や積立NISAなど自分自身で運用していく予定(一部は運用を開始済み)です。

我が家の家族構成と年齢

我が家の家族構成ですが

- イズムこと夫の私が40歳

- 妻が36歳

- 息子が6歳

- 娘が1歳半

となっており、子供がまだまだ小さいのでこれから教育費や学費など多くの費用が必要になる状況です。

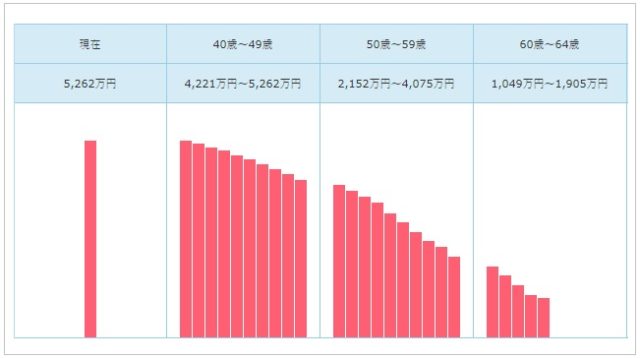

単純にいくらくらい必要なのか計算してみると以下のような結果になりました。ただ、これを全てカバーしようとすると当然ながら保険料はかなり高くなってしまうので、社会保障等で賄われる部分は省いていく必要はあるでしょう。

見直し前の保険内容

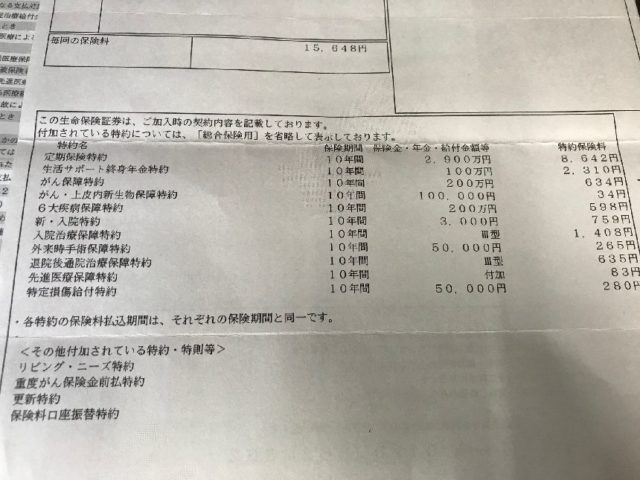

イズムの保険の見直し前に加入していた医療保険・がん保険・生命保険が以下になります。

こちらの保険は仕事のお付き合いで入っていた保険になるので、全て保険営業の言いなりで加入していましたが、こうやって見直しを検討して保障内容を確認してみると保障が過剰だなと感じますね^^;月額保険料が15,648円って・・・高過ぎです。また、見てもらえれば分かると思いますが、全て定期となっています。10年毎に更新となるので都度保険料は上がって行くことになる為、このままではダメだと感じましたし、保険営業とも仕事の繋がりがなくなったので良い機会だと思い見直しを決意しました。

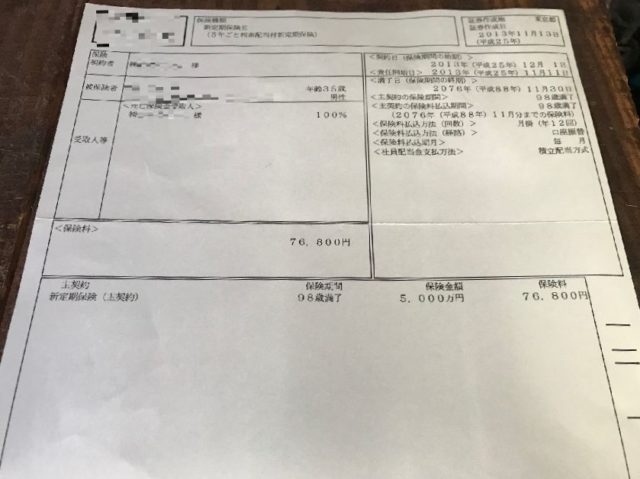

更にイズムが経営している会社でも法人契約で終身保険に入っていました。

こちらも過剰な保険金5000万円!毎月76,800円支払っていましたが、支払いが重い重い・・・。まぁ、半分損金に出来ていたものになるので実質はお得感がある保険でしたので良いのですが、こちらも保険見直し後にスパッと解約することになります。

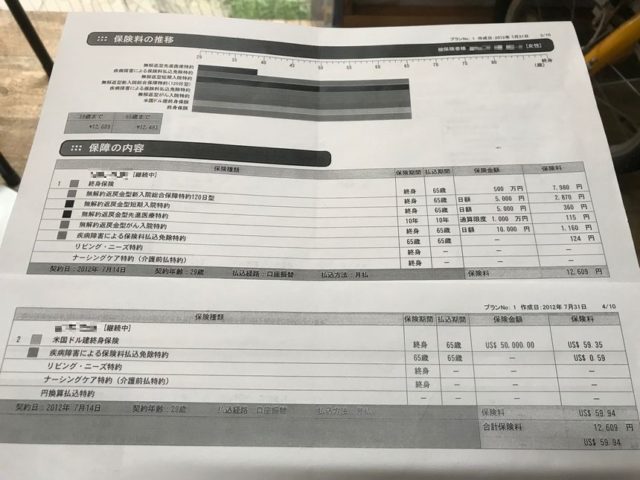

続いて妻の保険ですが、円建終身保険500万円に医療保険とがん保険を特約という形で加入しており、こちらの保障内容は過剰ではないものの特約で医療保険に入っていたことと、がん保険が入院給付金のみという状態でしたので、がん保険の入院日数が減っている現在には合わないと判断しました。また、米ドル建終身保険50000ドルも入っていましたが、この見直しの機会に払い済み保険に変更することにしました。払い済み保険とは、保険を残した状態で保険料の支払いだけをストップさせて、保険金は下がってしまうものの保険を継続させることが出来る契約変更です。これを上手に使う事で手出しなくそこそこの保険金を残した状態を保てるので保険の見直し時には必ず知っておくべきことでしょう。

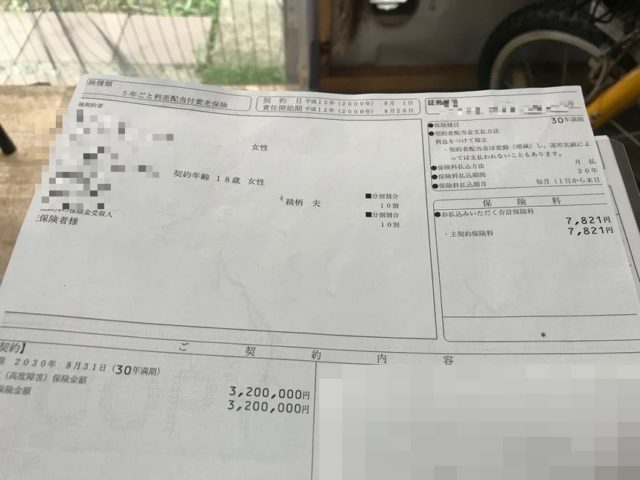

更に妻が18歳の時から養老保険に加入しておりましたが、こちらも計算した結果、支払いをストップした方がお得でしたので、見直しと同時に払い済み契約に変更する事にします。

まとめると見直し前の保険内容はこんな感じです。

イズム(夫)月額保険料15,648円、法人で月額保険料76,800円

- 医療保険:入院日額3000円・通院日額3000円・手術10万円外来5万円・先進医療特約

- がん保険:がん保障200万円・上皮内新生物10万円・6大疾病200万円

- 介護保険:年金100万円

- 生命保険:定期死亡障害保険金2900万円

- 終身保険:死亡障害保険金5000万円(法人契約)

妻、月額保険料20,430円、+59.94米ドル(1ドル106円で6353円)

- 医療保険:入院日額5000円・先進医療特約

- がん保険:入院日額10000円

- 終身保険:円建500万円・米ドル建50000ドル

- 養老保険:死亡障害保険金、満期金320万円

法人を抜いたとしても42,431円ですので、保険としては払い過ぎな感じは否めません。法人の終身保険や妻の終身保険と養老保険に関しては掛け捨てではなく貯蓄型ではあるので、解約をすれば解約返戻金としてある程度は戻って来る為、掛け捨て部分だけを見れば相応な金額だと言えなくもないですね。ただ、定期だったり保障が過剰だったり、時代背景に合っていない部分もあるので、全て見直すことにしました。

見直しで選んだ保険の根拠

イズムと妻が保険を見直して加入した保険商品と保障内容に付いて具体的にお伝えしたいと思いますが、保険を選択する際に前提としたことを先にお話しさせてもらいますね。

ひとつの保険会社にまとめない

保険は生命保険から選び、そのまま抱き合わせで同じ保険会社から医療保険やがん保険等に同時加入する方は多いと思いますが、医療保険には強いががん保険には弱い、生命保険には強いが医療保険には弱いなど、各社特色が異なりますし、強み弱みがそれぞれ異なります。当然ながら、医療保険・がん保険・生命保険等全てに強い保険会社とはいうのは存在しないんです。

ですので、医療保険はこちらの会社、がん保険はあちらの会社、生命保険はこの会社とそれぞれ保険の種類によって保険会社を分けた方が良いとこどりする事が出来ますし、保険料も安く抑える事が出来る可能性が高くなります。

デメリットとしては、加入時や解約時、請求時に事務的な作業が各社で必要という事くらいですので、複数の保険会社を取り扱っている保険代理店でまとめて加入することである程度解消する事は出来るでしょう。

医療保険は長期入院の保障を重視

現在の医療保険の主流は入院限度日数60日、入院1日で10日分給付、特定疾病は入院日数無制限など短期入院に対する保障や特定の疾病に対して保障を手厚くしているものがほとんどです。1回の入院日数が減って来ているから短期入院に備えようと各社が宣伝していますが、1回の入院日数の根拠は平均在院日数から来ている為、正直に言うとあてにはなりません。なぜなら、平均在院日数とは年間の総入院日数を全体の患者数で割って出されたものですので、単純に1回の入院が何日だったという事しか分かりません。要は1人の人が何回も入退院を繰り返しているという事実は織り込まれていないという事です。

この部分を無視して1入院の日数が減っていると伝えられ、「短期入院に備えるべきだ」と言われており、実際に保険会社の保険商品も短期入院に焦点を当てたものばかりが出されています。

しかし、正直な話し短期入院に対しては自分の貯蓄で何とかなってしまうと思いませんか?病気で30日間入院しました。恐らく病院からの請求額は手術・食費・入院費・差額ベッド代などで100万円を超えるでしょう。ただ、高額療養費制度があるので入院が1か月内だった場合は医療費9万円程度と食費や差額ベッド代等で10万円くらい、合わせて最終的な支払い額は20万円くらいのとなるはずです。これが2か月にまたがっていたとしても実質的な負担額は30万円ほどですので、これくらいなら自腹で払えてしまいますよね。

でも、今の医療保険の多くはこの貯蓄から(自腹で支払い)何とか出来てしまう部分を重視しているんです。これは違和感ありまくりですよね。

更に、入院給付金日額5000円、60日型だとした場合、最大でも1回の入院で30万円しか受け取る事は出来ません。通算1095日という医療保険が多いですが、全て使い切るには60日の入院を18回もしなければならないんです。これはまずあり得ないですよね。しかも、入院と入院の間は180日間あいていないと1入院とみなされるので、ほぼ不可能と言っても良いでしょう。このように今の医療保険は保険会社が思いっ切り儲かるような仕組みに出来上がっているんです。ちなみに、上記の医療保険だと40歳男性で保険料は約2200円程度ですので、80歳まで生きるとして一生で105万円支払う事になります。

対して、イズムは長期入院の保障を重視するべきだと思っていますが、その根拠は短期入院の保障を手厚くすべき根拠だった平均在院日数です。まずは以下の表を見て下さい。

確かにほとんどの病気で入院日数は20日前後なのが分かりますね。しかし、先ほども伝えた通りこれはあくまでも1回の入院の日数であり、1人の患者の入院日数ではないということ、更に赤枠のところを見てもらえれば分かりますが、認知症やうつ病、アルツハイマー病などは1年を超える入院日数となっているものもあるんです。

しかし、医療保険の多くはがん・心疾患・脳血管疾患に関しては入院日数無制限としているものが多いですが、がんは18.7日、心疾患は20.3日、脳血管疾患は89.5日となっています。

認知症やうつ病、アルツハイマー病等になる可能性は低いという見方も出来ますが、80代など高齢になれば自分がどのような状態になっているかは分かりませんよね。ですので、医療保険はそこに備えるべきだと感じています。

長期入院に対応した医療保険は365日型や730日型、1095日型などがありますが、これらに対応した保険会社はメットライフ生命(730日型)・チューリッヒ生命(365日型)・楽天生命(1095日型)・ソニー生命(360日型・730日型)・住友生命(360日型)と極わずかです。なお、730日型などは60日型などに比べて数倍くらいの保険料がかかるのでは?と思う方もいるかと思いますが、実は数百円から千円くらいの差しかないので、無駄に特定疾病の無制限で数百円支払うのであれば、730日型などの医療保険にして数百円支払う方が万能型の医療保険になるのではないでしょうか。

なお、医療保険を730日型以上にする事で、就業不能保険としての役割も果たしてくれるので一家の大黒柱の方はこれくらいの日数のものに加入しておくと安心ですね。

先進医療特約の契約期間は終身がベスト

最近よく聞くようになった先進医療ですが、この治療方法は保険適用外であり高額な医療費がかかるので、その医療費を賄う為に出て来た保険商品が先進医療特約です。先進医療とは厚生労働大臣が定める治療法で、安全性や治療効果が確認された最先端の医療技術ではあるものの保険適用していないものを言います。

先進医療を受けるには、先進医療を受けられる限られた病院に行くことが必要だったり、医師がそれらの知見を持っている必要があるなど、今現在ではかなりハードルが高いものとなっていますので、先進医療を受ける患者数は少なく、先進医療特約は通算2000万円と高額にもかかわらず保険料は100円前後とかなり安くなっています。

そして、この先進医療特約は契約期間が終身と定期があり、当然ながら終身の場合は保険料は一生涯上がりませんが、定期の場合は更新がある毎に保険料が上がる可能性があります。現在は利用者が少ない先進医療ですが、将来的には先進医療機器の値下がり等で多くの医療機関で受ける事が可能になって来た場合は、保険料もグングン上がって来てしまう可能性もないわけではありません。ですので、可能であれば先進医療特約は終身で入っていた方が安心でしょう。

ちなみに、先進医療特約は医療保険にもがん保険にもありますが、がん保険の先進医療特約はがんに関する先進医療にしか出ません。確かに現在では先進医療の多くががんの治療という状況ですが将来はどうなっているか分からないので、念の為に医療保険の方の先進医療特約に入っておいた方が良いですね。当然ながら医療がん両方で入る必要はなく、どちらか一方に入っていれば良いでしょう。

医療保険とがん保険の契約期間は終身

保険には契約期間がありますが、大きく分けると定期と終身に分かれます。定期は10年毎などに更新がありその都度保険料が上がって行きますが、若いうちは保険料が安く抑えられているのに対して、終身は加入した時の保険料は一生涯上がらず一定のままですが、定期に比べるとやや高めの設定になっています。

20代であれば定期で加入して30代で終身に見直すという方法も良いと思いますが、30代以上は終身一択でしょう。なぜなら、40代以降は定期だとかなり割高になって来ますし、高齢になればなるほど負担は大きく重くのしかかって来るようになるからです。ちなみに、保険料の支払い総額では終身の方が最終的には安くなることがほとんどですので、イズムは終身を選択しました。

保険料払込期間は見直しとお得度で決める

保険料の払込期間は、終身か払い済み(特定の年齢や期間で定めること)ですが、月額保険料だけで考えれば終身が最も安く期間が短くなればなるほど月額保険料は高くなって行きます。ただ、保険料は月額だけでなく支払い総額でも考える必要があるので、月額保険料が安いから良いというわけでもありません。

保険料総額の分岐点は75歳くらいから85歳くらいに設定されている保険が多いので、平均寿命が短い男性なのか長い女性なのかで選択が変わって来るでしょう。

また、途中で解約をするかどうかも考えなくてはいけません。要は65歳払込などにしている場合は66歳以降の保険料も65歳までに支払うという事になるので、その分月額保険料が割高になっています。ですので、見直しをする前提でいるのであれば、65歳払いなどで途中解約してしまうと今まで支払った保険料に無駄が出て来る為、終身払いとするのが鉄則です。

総額保険料の損得だけでなく今の年齢や保険の種類などを考慮して、見直すのかどうかを事前に明確にすることが重要でしょう。

がん保険は1年1回給付される一時金を重視

がん保険と一言で言っても入院給付金、通院給付金、診断一時金、治療一時金、治療給付金、自由診療給付金など数多くの給付金があります。これら全てを付けていると保険料もかなり高額になってしまうので、ある程度絞った方が良いと思いますが、イズムは万能型である診断一時金や治療一時金を重視すべきだと考えています。

なぜなら、入院給付金は入院しないともらえません。通院も同じく。治療給付金も治療を継続していない限りもらえませんので、再発防止の為に病院へ行っても給付されない場合があります。要はこれらは給付条件がある程度厳しいということ。それに対して診断一時金はがんだと診断された時点で100万円など加入時に決めた金額が給付されますので、治療費にも充てられますし、生活費の足しにすることも可能です。

しかも、入院給付金で100万円もらうには100日間入院しなければならないですが、診断一時金なら一回病院でがんだと診断されれば100万円受け取ることが可能ですので給付条件が緩いと言えるでしょう。治療一時金に関しては治療をした場合に同じく最初に決めた100万円が給付されますが、診断一時金よりも給付条件が厳しい分保険料が割安となっていますので、どちらが良いのかは考え方次第となりそうですね。

この一時金(診断・治療)は、1回限り、2年に1回限度、1年に1回限度とし、無制限、通算5回までなど支払い回数もそれぞれ保険商品により異なりますが、最も良いのは1年に1回限度で無制限でしょう。後は保険料との兼ね合いで決めて行くのが良いと思います。今後は半年に1回限度など更に条件の良いものが販売される可能性もありそうですね。

保険の保険はいらない

保険の保険とは、払込免除特約ですね。

払込免除とは、三大疾病になった場合は以後の保険料支払いは不要になりますよ、というものです。病気になった時には凄く助かる特約のように見えますが、月々の保険料に数百円上乗せされるので、その分保険料は上がることになります。

たかが数百円ですが数十年払い続けることを考えると十万円程度変わって来ます。しかも、数千円の医療保険を免除してもらう為に数百円アップしてしまうのはかなり割高に感じますし、病気になり生活が困窮したとて月々の数千円の支払いがなくなったところで困窮している事に変わりはありません。というか困窮していても数千円くらいは払って行けるでしょう。

もし、病気になって働けなくなった時の事を真剣に考えるのであれば、別途で就業不能保険に入り払込免除特約分の保険料もそちらに上乗せして手厚くした方が良い気もします。

保険はシンプルがベスト

保険には色々な特約があったり特則があったりと複雑に出来ているものも多いです。しかし、自分や家族がどんな病気になった時にどんな状態の時に保険が下りるのかを把握しておくことはとても重要ですので、なるべくシンプルな設計にする方が良いと思っています。

確かに、前述した払込免除、通院給付金、介護認知症一時金、女性疾病給付など一見魅力的に感じる特約もありますが、そのほとんどが無駄だと思います。なぜなら、通院給付金は1回の通院で3000円などのものが多いですが、3000円もらってどうする?という思いもありますし、月額保険料もプラス数百円となるので、400円と仮定した場合、年で4800円、30年で144,000円支払うことになります。これの元を取るには48回通院が必要になるので、48回目までは自分で支払っている分が戻って来ているだけという事になりますよね。人生で49回も退院後に通院しますかね・・・必要ですか?^^;

介護一時金や認知症一時金もそうなった時に50万円や100万円を受け取れますが、そのお金で何をする?と思ってしまいます。バリアフリー化のリフォームするにも全然足りないですし・・・。女性疾病給付特約などは、完全に不要ですよね。なぜなら、女性特有の病気になったからと言って医療費が上がるわけではないからです。高額療養費制度がある限り男性だろうが女性だろうが女性特有の疾病だろうが医療費の負担額は変わりません。なのに女性疾病給付特約があるのは、保険会社が保険料収入を増やしたいから作った特約でしかないのです。

保険会社はあの手この手を使い収益を得る為に保険料を積み増しさせようとします。これを防ぐには保険はシンプル設計を貫くこと。

医療保険は入院給付金・手術給付金・先進医療だけで良いでしょう。出来れば手術給付金も外したいくらいですが、多くの医療保険では外す事が出来ません・・・。がん保険は一時金のみ。このように超シンプルな保険がベストだと思います。ただ、医療保険は無駄が多いので保障を最低限にすべきと60日型などにしてしまうと役立たずの保険になってしまうので注意しましょう。

生命保険は収入保障保険

生命保険には大きく分けて定期保険と終身保険がありますが、この2つは同じ生命保険でありながら大きく考え方が違い保険料も大きく違います。

めちゃくちゃ簡単に噛み砕いて説明すると、終身保険は数百万円を数十年かけて貯めて行き、保険会社がそのお金を運用し増やします。その代わりに死亡や所定の障害になった場合には数百万円から数千万円の保険金が出るようにしますよ。そして、解約する場合には支払い開始から早く解約するなら手数料分差し引いて支払った分よりも少なくなりますが返金、支払いが全て終わってから解約した場合は支払った分よりも少し多く返金しますというものです。例えば、保険金1500万円だと約700万円分くらいを30年くらいかけて支払って行くので、月々2万円くらいが保険料になるという感じになります。

定期保険は例えば単純に保険金1500万円で月々の保険料は5000円ほど、これを10年間(年数は選択可能)支払い10年の間に死亡や所定の障害になった場合は1500万円を保険金として支払いますよというもので、支払った保険料は戻りません。すなわち10年間生存すればただただ保険料を支払っただけで終わりますので掛け捨てという事になりますね。

終身保険は掛け捨てではないので、保険料が無駄にならないと言われていますが、これは間違いです。なぜなら、加入時に多くの手数料等が差し引かれますし、毎月の保険料が全て運用に回される訳ではなく一部は保険金の費用として充てられ、一部は保険会社の経費として使われます。残った部分を運用していく事になるので、返戻率を見てもらえれば分かると思いますが、予定利率よりも断然悪いのです。また、当初10年や払込が完了するまでは返戻率が100%を割る保険商品がほとんどですので、途中解約した場合は大きく損をすることになります。ですので、終身保険で数万円を毎月使ってしまうのであれば、掛け捨ての定期や収入保障保険に加入して死亡時に備え、残った費用を自分自身で投資信託などを購入するなど投資に回した方が機会損失も防ぐことが可能です。

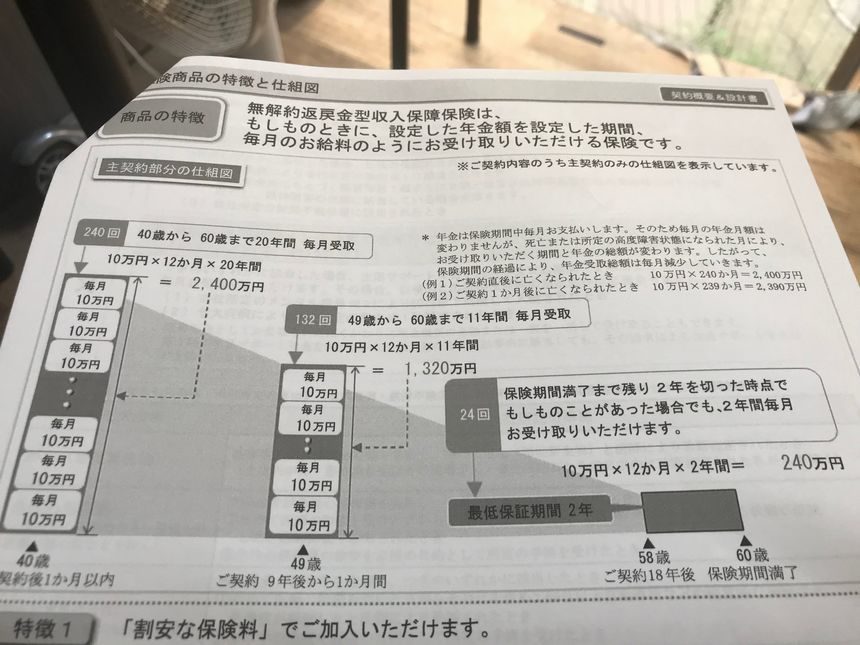

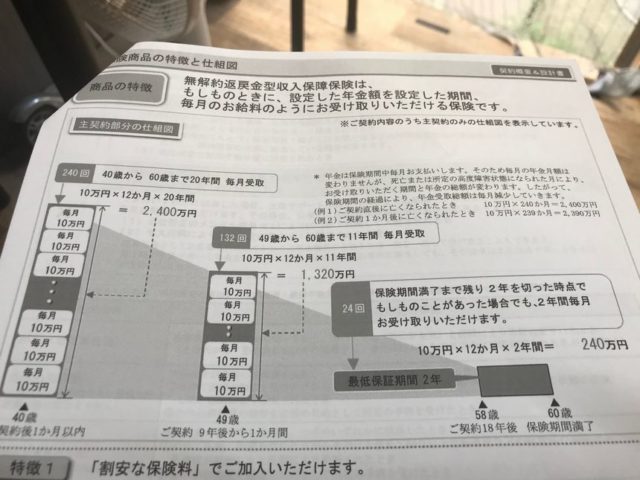

こういったことからイズムが加入したのは収入保障保険です。収入保障保険は定期保険に似たものになり掛け捨てですが、保険料を更に抑えたものになります。以下の画像はイズムが実際に加入した保険の仕組図です。

定期保険は保険金が定めた期間(10年間等)一定ですが、収入保障保険は加入した時点から保険金が徐々に減って行きます。上記の場合だと毎月10万円づつ減っていくというもので、もし加入してすぐ40歳で死亡したまたは所定の障害になった場合は、加入時に決めた期間(60歳)までずっと10万円が毎月遺族に支払われるというものです。総額では2400万円ですね。仮に49歳で死亡した場合は1320万円が保険金になります。少し減りますが一括で受け取る選択も可能です。

このように三角形の形をした保障になり高齢になればなるほど保障が減って行くので、保険会社としてもリスクを抑えられる分保険料もお安く出来るという事です。40歳男性、毎月10万円、60歳までの保険期間で月々の保険料は2000円ほどです。

この収入保障保険を選んだ理由としては、子供が小さなうちは大きな保障が必要ですが、子供が高校や大学を卒業する頃には大きな保障は不要になって来るので最も合理的な保険だなと思ったからです。冒頭でお話しした必要保障額の形と一致していますよね。

見直しで選んだ保険商品と保障内容

これらの前提で選んだ保険が以下になります。

イズムの保険(40歳男性)

イズム(40歳男性)の保険は、医療保険+三大疾病一時金(がん・心疾患・脳血管疾患)にがん保険、収入保障保険の3つを組み合わせたものになります。ただ、参考にする方に注意点があるのですが、イズムの場合は過去にちょっとした経歴があり、加入出来る保険会社に縛りがあります。その中から選んだものになるので、がん保険に関しては妻の方が参考になる可能性もありますので、妻の方の保険も参考にしてみて下さい。医療保険と収入保障保険に関しては全ての保険会社の中で今現在では最も良いと思われるものを選択出来ています。

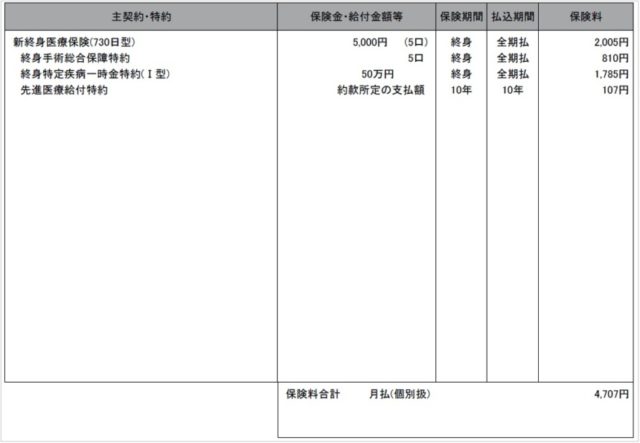

医療保険+三大疾病一時金

保険商品:メットライフ生命のフレキシィS

保険期間:終身

保険支払期間:終身払

保障内容:

- 入院日額5000円

- 1入院限度日数730日型

- 手術給付金10万円(外来2.5万円)

- 放射線治療給付金10万円

- 骨髄ドナー給付金5万円

- 先進医療特約(10年定期)通算2000万円、先進医療一時金5万円

- 特定疾病一時金5回型(がん・心疾患・脳血管疾患50万円・上皮内新生物25万円)

月額保険料4707円

ちなみに、60日型の場合は3887円ですので、730日型にするのに差額820円プラスとなっています。ちなみに、がん・糖尿病・心疾患・高血圧性疾患・脳血管疾患・肝疾患・腎疾患になって治療をした場合は入院限度日数が無制限になる七疾病入院延長給付特約というものがありますが、こちらは差額370円プラスです。それに500円プラスするだけでどんな疾病名にも縛られず730日の入院給付金が付いた万能型の医療保険にすることが出来るという事になります。

730日型以上の医療保険を出している保険会社は、現時点ではメットライフ生命とソニー生命、楽天生命でした。全ての保険会社で先進医療特約が定期という難点があります。

また、楽天生命は、最大で1入院に対して1095日まで保障されますが、基本の保険に三大疾病は入院日数無制限、退院給付金、払込免除が付いてしまっているので、保険料が割高となっており、ソニー生命は先進医療特約が5年定期と他よりも短く微妙、三大疾病は入院日数無制限、手術給付金が手厚いという事もあり、保険料は同じく割高となっています。

唯一、メットライフ生命の730日型が無駄なものは付いておらず手術給付金もそこそこという内容ですので、割安で長期入院に対応した医療保険となっていたため選択しました。ちなみに、シンプルに医療保険だけで見ると月額保険料は2922円と安いですね。なお、男性は寿命が短いという事やがん保険を含む三大疾病の特約を入れていること、今後730日型以上で先進医療特約が終身契約出来る保険商品が出て来る可能性もあるという事で、見直しを前提に払込期間は終身としています。

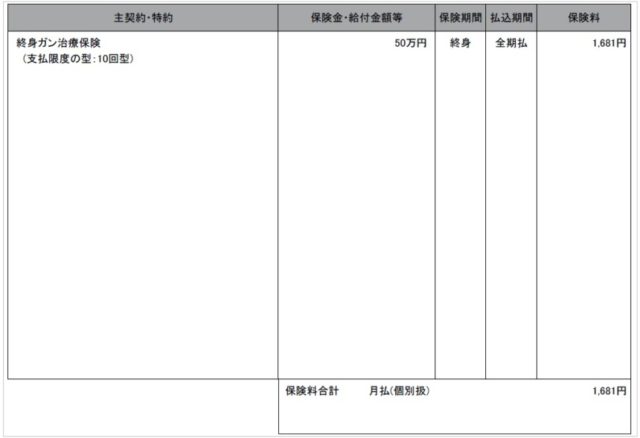

がん保険

保険商品:メットライフ生命のがん保険ガードエックス

保険期間:終身

保険支払期間:終身払

保障内容:がん治療給付金10回型(がん50万円・上皮内新生物25万円)

月額保険料1681円

メットライフ生命のがん保険ガードエックスは、5回型が基本となっていますが、保険代理店を通すことで10回型も選択する事が可能となります。5回型だと1年に1回を限度に通算して5回まで給付金を受け取ることが出来ますが、将来的に医療の進歩で生存率が高まり5年間では足りなくなってしまう可能性もあり得ますので、イズムは10回型にしました。

ちなみに、5回型の保険料は1369円ですので、たった312円をプラスするだけで5年から10年へ延長する事が可能ですので、10回型の方がお得と言えるでしょう。なお、一番最初はガードエックスを50万円ではなく100万円にしようかと思ったのですが、10回(10年)もがんの給付金を受ける可能性が低いことや、心疾患や脳血管疾患に対応していない事を踏まえて、医療保険のフレキシィSに特定疾病一時金特約を50万円付けて、ガードエックスを50万円に下げることで、保険料は110円しか高くならないのに、より広く柔軟に疾病に備えることが出来ると思い、がん保険治療給付金10回型に50万円、医療保険の特定疾病給付金5回型に50万円としました。

また、がん保険は見直す可能性もある為、払込期間は終身としています。

なお、がん保険で最もお勧めなのは朝日生命のスマイルセブンSuperです。こちらは1年1度を限度に無制限ですし、最初も2回目以降も診断や入院どちらでも一時金を受け取ることが可能です。イズムは経歴からこちらの朝日生命は加入不可でした^^;が、妻はこちらのがん保険に加入しました。

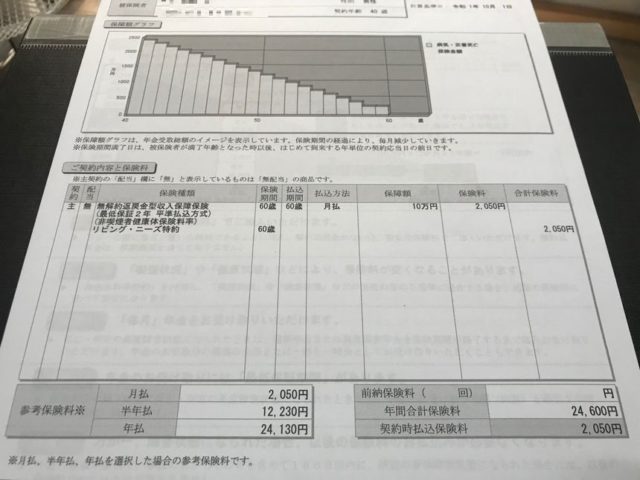

収入保障保険

保険商品:損保ジャパン日本興亜ひまわり生命

保険期間:60歳

保険支払期間:60歳払込

保障内容:年金月額10万円(最低保証2年)

月額保険料2050円

収入保障保険は各社保障内容に大差はなく保険料のみで選択すれば良いと思います。ただ、最も安かったのがFWD富士生命でしたが富士生命は過去に2度も破綻と合併を繰り返しているので、会社としての不安要素がある為候補から外させてもらいました。ちなみに、現在は香港資本のFWDという大きな保険会社が親会社ですが、外資系は儲からないとなるとサクッと撤退しかねないという部分もありますし、保険料が一番安いのに保障が手厚つ過ぎるというところも不安に感じてしまいました。もちろん消費者からすると保障が手厚いのは良いのですが、会社自体が不安定だと長いお付き合いをする保険会社としては微妙ですね。保険代理店の方も「ここはちょっと不安要素が大きいですねぇ」と言っていたのでそういう事なのだと思います。

FWD富士生命の次に安かったのが、ネオファースト生命です。こちらは第一生命のセカンドラインである保険会社ですので会社的には安心出来ますが、何かしらの理由で支払いが出来ず保険が失効した場合に復活出来ないという最大のデメリットがあります。普通の保険会社は支払いが出来なかった場合、同じく保険は失効しますが、滞納していた分をまとめて支払い再度告知をすれば一定期間内であれば今までと同じ内容で復活することが出来るのですが、ネオファースト生命はそれが出来ないんですよね。若いうちにそういったミスが起こってしまったという分には問題ないですが、齢を取ってからそういった事が起きてしまうと、その齢からの保険料で入り直さなければならなくなるので、候補から外しました。

その次にひまわり生命が安いという事です。ひまわり生命は会社的に何の不安要素もないですし、ネオファースト生命のようなデメリットもありません。

なお、収入保障保険は時間が経てば保険金も目減りして行くこととなりますので、イズムは10年ちょっと経った頃に見直しをする予定でいます。その時に円高であれば外貨建終身保険の一時払いなども検討したいと思っています。終身保険は機会損失になるのでお勧めしないと先にお伝えしましたが、外貨建一時払終身保険だけは利率がかなり良い保険もあるので唯一ありだと思っています。

以上がイズムの見直し後の保険商品と保障内容です。続いて妻の保険も見て行きましょう。

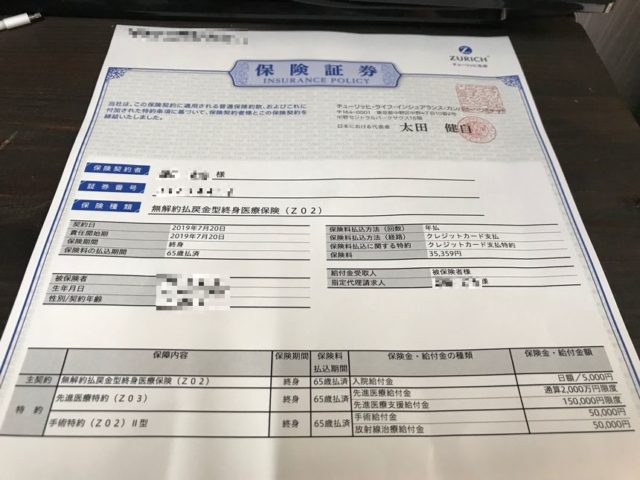

妻の保険(36歳女性)

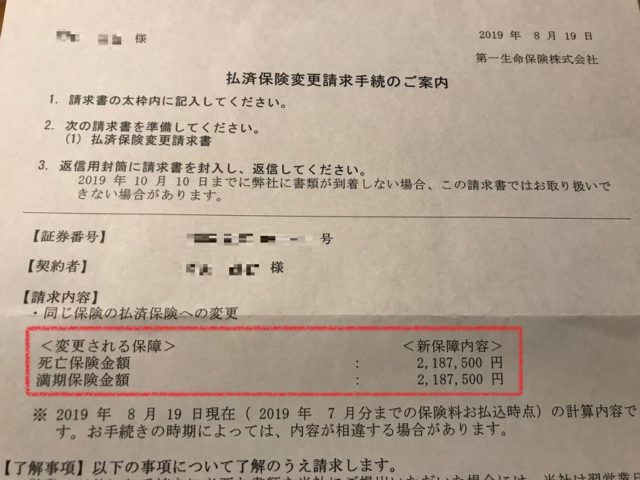

妻は専業主婦ですので、そこまで大きな金額をかけなくても良いと思っています。見直し後に加入した保険としては、医療保険とがん保険の2つです。妻の方は誕生日が近かった為にイズムよりも先に決めて既に契約が終わっているので保険証券が届いている為、画像は保険証券になります。

医療保険

保険商品:チューリッヒ生命終身医療保険プレミアムDX

保険期間:終身

保険支払期間:65払済

保障内容:

- 入院日額5000円

- 1入院限度日数365日型

- 手術給付金5万円(外来5万円)

- 放射線治療給付金5万円

- 先進医療特約(終身)通算2000万円、先進医療支援給付金15万円

月額保険料2946円

イズムの場合は就業不能保険としての役割も果たすように730日型を選択しましたが、妻の場合は充分な治療をしてあげられるようにという目的で医療保険に入ったので730日型ではなく365日型に加入しました。また、短期入院は手厚くなくて良いので、手術給付金は最低限のものにして、先進医療特約以外の特約も付加していません。

なお、妻の場合は入院給付金と手術給付金、先進医療特約のみのかなりシンプルかつ普遍的な医療保険で、いつの時代になっても変化する事はないということから払込期間は終身ではなく65歳としました。要は今後一切見直しをしないという判断をしたという事です。また、女性は長生きする可能性が高いという事も65歳払込にした理由になります。

ちなみに、同じ条件で60日型の場合は月額保険料2102円となるので、365日型との差額は844円になります。また、がん・糖尿病・心疾患・高血圧性疾患・脳血管疾患・肝疾患・腎疾患の入院は無制限、ストレス性疾病の入院は365日まで延長する事が出来る7大疾病延長入院特約・ストレス性疾病延長入院特約を付加すると1300円プラスとなるので、844円プラスで365日型に加入した方がお得と言えるでしょう。

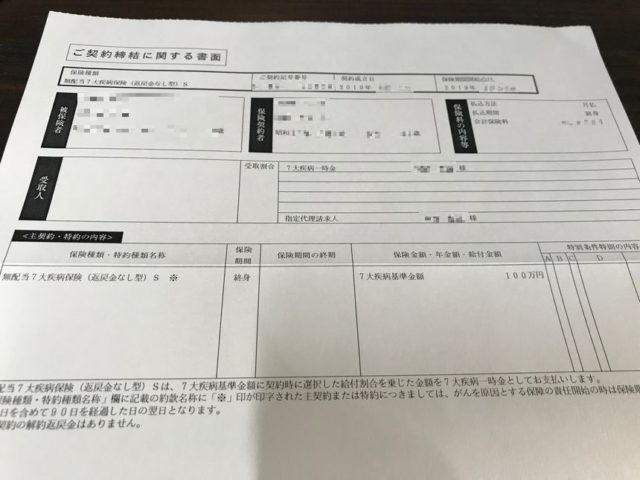

がん保険

保険商品:朝日生命のスマイルセブンSUPER

保険期間:終身

保険支払期間:終身払

保障内容:7大疾病一時金100万円(がん・急性心筋梗塞・拡張型心筋症・高血圧性疾患・脳卒中・脳動脈瘤・糖尿病・慢性腎不全・肝硬変)

月額保険料2470円

こちらのスマイルセブンSUPERの良いところは、がんと診断された時点で一時金が出ること、1年に1回限度で無制限に出ること、更に2回目以降の給付時も診断や入院どちらでも一時金が出るという事です。給付条件が他社に比べると緩い(出やすい)という事が分りますね。

また、がん以外にも急性心筋梗塞や脳卒中でも入院または手術をした時点で一時金が出ますが、心疾患や脳血管疾患よりは範囲が狭いですし、慢性腎不全は永続的な人工透析療法が必要だったり、肝硬変も食道胃静脈瘤が破裂などかなり重度の場合しか出ないのでイズム的にはおまけ程度と考えています。あくまでもがん保険におまけとして6大疾病一時金が付いているという感じですね。ただ、がん保険としてはとても優秀な保険商品と言えるので、妻にはこちらの保険を選択しました。

がん保険は、将来的に更に良い保険商品が出る可能性もあるので、見直しをする可能性があるという事で払込期間は終身としました。

以上が我が家の保険見直し後の保険商品と保障内容になります。

保険を見直しする際に注意すべきこと

保険の見直しをする際には、いくつか注意すべきことがあります。

- 見直し後の保険契約が終了するまで見直し前の保険の解約はしないこと

- がん保険は見直し後の保険契約が終了して90日経過後に見直し前の保険の解約をすること

- 見直し前の保険に終身保険や養老保険など払い済み保険に変更できる保険がある場合は詳細を確認してから見直しをすること

見直し後の保険契約が終了するまで見直し前の保険の解約はしないこと

保険の契約には事前に告知をして診査があったり、指定の病院で健康診断を受けて診査されることがほとんどです。要は見直し後の保険契約が終了する前に前の保険を解約してしまうと、診査に落ちた場合、無保険状態になってしまうという事ですので、必ず新しい保険の契約が終了してから、以前の保険を解約するようにしましょう。

がん保険は見直し後の保険契約が終了して90日経過後に見直し前の保険の解約をすること

なお、がん保険に関しては待ち期間や免責期間と言われる90日程度の保険適用外の期間が設けられていますので、新しくがん保険に入った場合は、契約終了後すぐではなく、この免責期間が過ぎてから以前の保険を解約するようにしましょう。

この免責期間内にがんと診断されてしまった場合は、見直し後のがん保険はではおりませんが、見直し前のがん保険でおりるという事です。もし、免責期間が終了する前に見直し前の保険を解約してしまっていると、この期間中にがんと診断されてしまうと保険は一切おりませんので注意しましょう。

見直し前の保険に終身保険や養老保険など払い済み保険に変更できる保険がある場合は、詳細を確認してから見直しをすること

ちょっと難しいですが、見直し前の保険に終身保険や養老保険など貯蓄型と言われる保険に加入している場合は、その保険が払い済み保険に変更する事が出来るか確認しましょう。払い済み保険とは、保険料の支払いを止めて保険金の額は減額されるが保険をそのまま継続出来るという契約です。保険の見直しの際にはとても役立つ契約変更ですので、上手く利用しましょう。

確認事項としては、払い済み保険に変更が出来るかどうか、現時点での解約返戻金と払込期間終了時の解約返戻金または満期金、払い済み保険に変更した場合の保険金です。これらを基に今のまま払い続ける方がお得なのか、払い済み保険に変更した方がお得なのか、解約した方がお得なのかを計算する事が可能です。

計算方法は、私が医療保険・がん保険・生命保険を見直した時に注意すべきと感じたポイント【体験談】記事内の払い済み保険に変更すべきどうか迷った時の指標を計算する方法を参照して下さい。

なお、保険を見直す前に確認する理由としては、払い済み保険に変更できると思い込んで新しい終身保険を契約してしまい、いざ払い済みに変更しようとした時に払い済みへ変更できない保険だった場合、ダブルで終身保険を加入し続けたり、条件の悪い解約返戻金での解約となってしまう事もあるからですね。

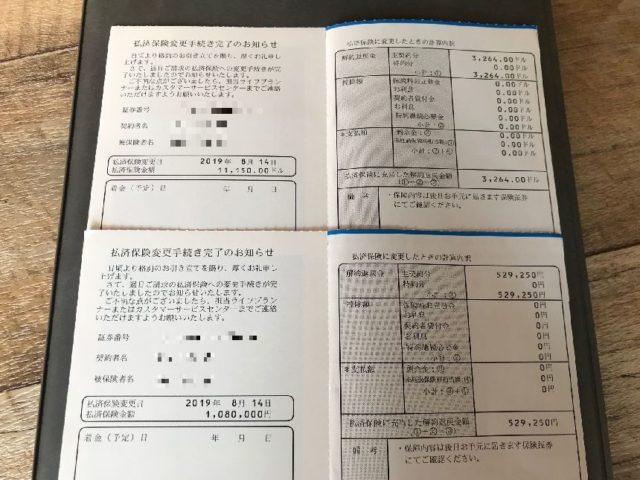

我が家の終身保険と養老保険は解約したものと払い済み契約に変更したものがある

我が家の場合はというと、この記事の冒頭で出て来た法人の終身保険、妻の円建・米ドル建終身保険、養老保険の3つがありましたが、法人で加入していた終身保険は解約しました。イズム個人ではなく法人であったこと、保険料の半分は損金として計上出来ていたので、解約返戻金が85%程度でしたが元金分くらいの回収は実質的に出来ていたこと、まとまったお金があれば投資に回して収入を増やすことが出来ると考えての解約です。

妻のの円建・米ドル建終身保険と養老保険に関しては解約をせずに払い済み契約に変更しました。理由としては、合算した保険金が十分だと判断出来たこと、解約をしても円建・米ドル建終身保険の方は解約返戻金が大した額にはならないこと、子供たちの学資保険代わりになると思ったからです。

円建・米ドル建終身保険は見ての通り、死亡や所定の障害になった場合には円建てが108万円、米ドル建てが1万ドルが保険金となりますが、解約した場合には解約返戻金で円建てが約53万円、米ドル建てが3000ドルと極端に少なくなってしまうので、死亡保険金として残しておく方が良いと判断しました。

また、養老保険は解約返戻金が177万円と払い込んだ額とほぼ同額でしたが、このまま放置しておけば返戻率が上がって行き勝手に増えて行くので、解約したとしても使い道はない為、解約せずに払い済み契約へ変更してこのまま放置する事にしました。なお、死亡保険金及び満期保険金は218万円となっており、円建・米ドル建終身保険と合算すると400万円以上になるので専業主婦なら十分だと判断しました。

更に子供たちが成長し学費等で多額のお金が必要になった時に、貯蓄で賄えない場合はこれらの保険を解約して使うという手もあるので、学資保険的な役割も果たしてくれそうだと感じています。

保険の見直しをする上で、あなたがすべきこと。

ここまで我が家の保険見直しの視点や捉え方、考え方を始め、具体的な見直し後の保険内容までお話しして来ましたが、いざ自分の保険となると中々決めきれない、何をどう始めれば良いのか分からないと思います。

ですので、まずあなたが一番最初にすべきことをお伝えします。それは、保険に付いて勉強すること学ぶことです。どういった事を学べば良いのかは、私が医療保険・がん保険・生命保険を見直した時に注意すべきと感じたポイント【体験談】を全て読んでいただければ一から学ぶことが出来ると思います。リンク先の記事を読み保険の捉え方や考え方を理解出来たら次は相談相手を探すことです。

イズムもそうでしたが保険の見直しは1人で出来るものではありません。なぜなら、自分1人の考え方だと偏りがあるからですね。他人の意見、しかも保険の知識を膨大に持った人の意見はかなり重要です。恐らくそういった方と話していると「あぁ、保険ってそういう捉え方も出来るのね。」という事が何度もあると思います。

また、「なるべく人と会わずにネット生保で完結させたいな~」と思っている方もいると思いますが、これは絶対にやってはいけません。なぜなら、ネット生保は(言い方は悪いですが・・)情報弱者をターゲットとしているので、良い保険は極わずかしかないからです。その極わずかを探し当てられるなら良いですが、多くの方が見つけられないで終わるでしょう。

基本的に良い保険は対面でしか販売されません。なぜなら、対面で販売される保険の中には俗称ドアノック商品と言われる保険会社は加入されると赤字になるという保険商品があるからです。これらはその名の通りドアをノックする為にある保険商品、要は保険の営業をさせてもらうきっかけを作る為の商品なわけで、それに興味を持った顧客をその商品と抱き合わせで違う保険にも入ってもらう事で利益を出すという事です。こういったお宝保険を探すには対面しかないという事なんですよね。

ただ、ドアノック商品の多くが学資保険などで現在の低金利時代ではお得感も薄れており、もはやドアノック商品とは言えない代物にはなって来ています。しかし、対面でしか良い保険は扱わないという保険会社の営業手法は未だに代わっておらず、ネットで申込みが出来てしまう商品はいまいちで、対面で販売されている商品の中には良い保険も混じっているという事に変わりはありません。

ですので、良い保険に入りたいのだれば対面販売を選択すべきでしょう。なお、保険会社直属の営業に相談してしまうと抱き合わせ商法で良い保険と良くない保険を組み合わせて加入させられてしまうので、対面を選ぶにしても複数の保険会社の商品を扱う保険代理店を選ぶことが重要です。

また、長期入院に対応した医療保険や対面でしか契約する事が出来ない保険や特約が多くありますので、対面は必須だと考えた方がいいでしょう。イズムのお勧めは平均業界歴12年以上で自社のコンサルタントが自宅まで来てくれる保険見直しラボですが、詳しくは保険見直し相談するのはどの保険代理店が良い?![]() を読んでいただき相談相手を決めてみて下さい。

を読んでいただき相談相手を決めてみて下さい。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。 冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法

冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法 自作で太陽光発電をする方法!DIYから3年以上たったので報告も

自作で太陽光発電をする方法!DIYから3年以上たったので報告も 突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB

突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB 冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険?

冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険? ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅!

ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅! エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証

エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証 勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう

勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう 固まる砂(土)とタイルで雑草対策をしてみました。

固まる砂(土)とタイルで雑草対策をしてみました。 御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

この記事へのコメントはありません。