家族が4人になり環境の変化もあったので、生命保険・医療保険・がん保険等全ての保険の見直しを行うことにしました。

今までは、イズムが不動産屋をやっていた時にお仕事をもらっていた保険屋さんから提案された保険商品に言われるがままに加入していました。個人では、定期保険や医療保険、がん保険、更には法人で終身保険に入っていましたが、不動産屋を売却し保険屋さんとのお付き合いも薄れて来たこと、40代にもなり今後はますます保険料が上がって行くこと等を考慮しての見直しです。ちなみに、奥さん(36歳)も知り合いの保険屋さんから勧められたものに言われるがままに入っていたので同時に見直しをしました。

全ての保険を見直すにあたり、イズムなりに

- 生命保険・医療保険・がん保険それぞれをどう見直すべきなのか

- 見直す上でどういった点に注意すべきなのか

- 選択肢がある場合はどのような考え方で選択すべきなのか

など、保険に対する考え方・捉え方を勉強してみました。保険のプロではなく素人だからこそ気が付く点や気になる点があると思いますので、この記事を読んでいる方と同じ目線で保険の見直しに付いてお話ししてみたいと思います。

ちなみに、不動産屋をしていた時に受けた(3級ではありますが)ファイナンシャルプランナーの技能検定もイズムは合格しています。

まぁ、素人に毛が生えた感じだと思って下さい^^;

それでは、イズムが本気で保険の見直しをする中で気が付いた事やこれは知っておいた方が役立つだろうという事をお話しして行きますね。プロが絶対に(敢えて)教えてくれない保険の裏側を素人のイズムがお教えします。なお、ここでお話しする内容はイズムの個人的見解が思いっきり入っていますし、保険商品は複雑ですので、中にはイズムが間違った解釈をしてしまっている可能性もありますので、全てを鵜呑みするのではなくあくまでも参考程度に受け止めて、あなた自身も勉強していただき自分自身の判断で最終的には決断するようお願い致します。

保険の内容に関しては2019年9月時点での情報です。

保険の見直しにおいて知っておきたい基本的なこと

「さぁ、保険の見直しをしよう。」と意気込んでいても何をどう見直すべきなのか、どう勉強すれば良いのか、恐らく分からないという方がほとんどだと思います。イズムも最初はそうでした。見直すとしてもどう見直せば無駄がなくなるのか、節約出来るのか、保障が足りているのかが全く分からないんですよね。ですので、まずは基本を抑えましょうと言うことで、保険の見直しで知っておくべきことを最初にサラッとお話ししてみたいと思います。

保険は損得で考えてはいけない

保険の見直しをしようとネット上で保険に付いて調べると、「この保険商品は損をする」「この保険はお金が元金よりも多く戻るので得をする」という内容の記事を目にすると思いますが、根本的に保険で損得を考えること自体が間違っていると思います。

そもそも保険はリスクの軽減を目的としているので、損得ではないんです。多くの人がお金を出し合って、少数の困った人が出て来たら、その人を助けましょうという相互扶助の精神で成り立っているので、多くの方は損をすると最初から決まっているんです。でも、「なるべくなら得をする保険に入りたいよね。」という方もいると思いますが、先ほど出た「元金よりも多く戻るので得をする保険」も実は結果的には損をしているというのが実情になります。詳細は記事の中盤でお話ししますが、ここで覚えておいて欲しいのは保険は損得で考えてはいけない、保険金を受け取らずに得をする保険商品はないという事です。

全てを保険でカバーしようと考えない

保険に加入する上であれもこれもと保障を手厚くしてしまうと保険料だけが高くなってしまい、生活の水準を落とさないとダメになってしまいます。ですので、保険は全てをカバーするものではなく必要最低限を補うものと捉えましょう。

具体的には、公的保障を差し引き足りない部分を保険でカバーするイメージです。公的保障には、健康保険の保障である傷病手当金(休業4日目から1年半の間給与の3分の2保障)や高額療養費制度(一般的な収入の方で1月の医療費に限度額約9万円、4月目からは4.4万円あり)、労災保険の保障である休業給付(休業前の8割程度の保障)、遺族年金・障害年金など色々な制度で私たちは守られています。これらを考慮しないで保険に入ってしまうと無駄な保障を付けてしまい無駄に保険料を払うはめになります。

また、現時点で充分な貯蓄があるのであれば保険は必要ないですね。しかし、間違ってはいけないのは今貯めて行っている貯蓄で賄おうとすると、道半ばで病気等になってしまった時にはたまっている貯蓄では賄えなくなる可能性もあるので、充分な貯蓄が貯まるまでは保険に加入するなど工夫が必要でしょう。

1つの保険会社にまとめる必要はない

保険会社は、生命保険を売った顧客に対して医療保険とがん保険などその他の保険をセットで売ろうとして来ます。しかし、ほとんどの場合、セットで売る他の保険商品には魅力がない事が多いです。

そういったセット売りをしようとしてくる保険会社は、医療保険やがん保険単体では売れないから、生命保険でライフプランを立ててついでに医療保険とがん保険等もまとめて楽にしましょうという流れに持って行くのでしょう。

保険商品はどの会社も同じではなく各社特色があり得意不得意がありますので、医療保険、がん保険、生命保険をバラバラに違う保険会社で契約して良いとこ取りするのが賢い選択になると思います。こうする事で最小限の費用で最大限の保障を得る事が出来たり、破綻リスクの分散をすることが可能です。ただ、加入時や変更時、給付金の請求時には手続きが面倒という面もあります。

保険はブランドで選ばない

保険は終身契約などがあるように一生涯に渡ってお付き合いする事も多いので、加入する保険会社は安心出来る大手を選びたくなりますが、ブランドが付いている保険会社の保険商品は基本的には保険料が高い傾向にあります。同じ保障でも大手と中小では一生涯に支払う保険料に大きな開きが出て来てしまう訳ですね。

これは知名度が低い保険会社の場合、ブランドで選ばれることがないので保険料で勝負するしかない為、保険料は安くせざるを得ないという事です。また、ネット専売にしたり、社内の営業人員を減らし代理店などに販売を任せてしまうことで安い保険料の商品を作り出している傾向にあります。

なお、保険料と大手の安心感両方を得たいのであれば、大手保険会社のセカンドラインを狙うのも手でしょう。住友生命ならメディケア生命、第一生命ならネオファースト生命など、資本は親会社の大手保険会社ではあるものの、別会社で手厚い保障と安い保険料を両立させた商品が揃っているのが特徴です。

大手保険会社が、なぜ保障と保険料を両立させた保険商品を直接出さないのかと言うと、高い保険料を払って加入してくれている契約者が山ほどいるからですね。いきなり保障も手厚く保険料も安い商品を出せば、過去に加入している方々が不満に思うのも当然ですし、その層が新しく出た安い保険商品に切り替えられてしまうと大打撃ですから、敢えて別会社にして客層をすみ分けしながら効率の良い経営を目指している訳です。

要は、今の時代にブランドで保険を選んでしまうと無駄でしかないと大手保険会社自体が示してくれているんです。もちろん、大手保険会社でも魅力的な保険商品はあるはずですので、そういったものに魅力を感じるのであれば加入しても良いと思います。ただ、保険商品に魅力は感じないがブランド力だけで選択するのは間違いだという事は覚えておきましょう。

ちなみに、小さな保険会社だと破綻リスクが心配だという声も聞こえて来そうなので補足しておきます。まず、今の時代大手だから破綻しないとは100%言い切れません。ただ、資本力というところで見れば中小の保険会社の方が破綻リスクは高いでしょう。まぁ、保険会社の場合は資本力というよりもソルベンシーマージン比率で見るべきです。ソルベンシーマージンとは保険会社の支払い余力を数値で表したもので、数値が高ければ高いほど余力があるということになります。

どこの保険会社が安心なのか?を調べたいならGoogleで「保険会社 ソルベンシーマージン比率」などで検索すればランキングが見れますので、参考にしてみましょう。しかし、ソルベンシーマージン比率が2000%とか3000%という優秀な保険会社はありますが、あまりにも数値が高いという事は儲かっている、即ち今まで加入している方々への保障が弱いという見方も出来ますね。絶対ではありませんが保険料と保障のバランスが悪い可能性があるという事ですので、安心という事だけで選ばずに保障内容を確りと吟味してから加入することが重要です。

ちなみに、イズムは個人的にソルベンシーマージン比率は、1500%~800%くらいが適正であり尚且つ安心なのではないかと思っています。また、S&P(スタンダードアンドプアーズ)やR&I(格付投資情報センター)等の格付けも指標になりますので、気になる保険商品があった場合は、同時にこれらの事も調査するようにしましょう。

なお、保険会社が破綻した場合はどうなるのかと言うと、生命保険契約者保護機構というところが資金援助を含め救済にあたります。破綻した保険会社を救済する保険会社が現れた場合は、契約をそのまま引き継いでくれるので何ら問題はないはずです。しかし、救済保険会社が現れなかった場合は承継保険会社が継承するか先ほどの生命保険契約者保護機構が直接継承する流れとなります。

過去に破綻した保険会社はすべて救済保険会社が現れているという事実があるので、ある程度は安心して良いと思いますが、未来の事は誰も分かりませんので、最悪ケースは生命保険契約者保護機構が直接継承という事になるという事を覚えておきましょう。そうなると、責任準備金の90%までは補償されますが、保険金や給付金も目減りすることは間違いありません。(責任準備金の90%補償は保険金や給付金の90%補償という意味ではないので注意)また、破綻後に継承が終わるまでは当然ながら解約は出来ませんし、継承後も解約返戻金が大きく目減りすることとなるでしょう。

多くのサイトで保険会社が破綻しても生命保険契約者保護機構があるし、過去に救済保険会社が100%現れているので心配しなくて良いという事が書かれていますが、これを鵜呑みにするのは止めた方が良いと思います。過去は過去、未来は未来です。日本は将来的に人口減少など経済が発展していくという保証はありませんので、今までは救済保険会社が現れていたかも知れませんが、20年後30年後にも同じように救済されるかどうかは誰にも分らないのです。ですので、ソルベンシーマージン比率や格付けは保険に加入する前には必ずチェックして納得の行った上で契約を進めるようにして下さい。重要なのはブランドで選ばず保障内容と保険料のバランスで選択し、ソルベンシーマージン比率や格付けの数値や指標を自分の目で確かめる事です。

ネット上の情報を鵜呑みにはしない

イズムが勉強して行く中でもこれはかなり感じました。

どういう事かと言うと、保険商品はかなり複雑に設計されており、また不定期に内容が変わったりもしている為、ネット上に載っている情報は間違っている事も多いですし、情報が抜けているものも多いです。一例として、こっちのサイトの記事では入院給付限度日数が60日型120日型のみと書かれているのに、違うサイトでは60日型120日型365日型があると書かれていたりは普通にあります。

なお、公式サイトでも間違っている訳ではないのですが、敢えて365日型を記載していなかったり、実は730日型があったりしますので、恐らく保険会社が売りたいものに関しては露出を多くするが、売りたくないものに関しては露出を控えているのかと思われます。これには保険特有のネット上で申し込める範囲や代理店からしか入れない範囲などすみ分けされているのも要因だと思われますが、代理店が持っているパンフレットにも730日型が書かれていなかったりと謎な部分もありますので、自身で調べて知識を付けるか、そういった裏事情にも精通している代理店等の保険募集人(ファイナンシャルプランナー)を見つけるしか解決法はないようです。

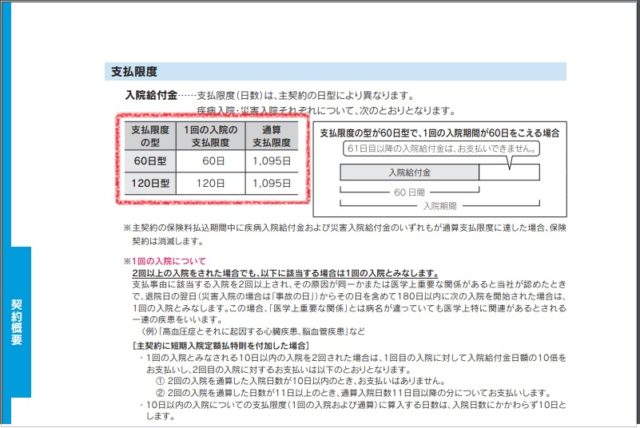

ちなみに、以下の画像はメットライフ生命のフレキシィSのパンフレットですが、60日型と120日型しか書かれていませんが、実は730日型も存在します。

保険会社側に悪意があるのか、ただ単純にあまり売れないから記載しないのかは不明ですが、長期入院に対応した医療保険を探している方からすれば困った話しですよね。

他にもがん保険で一時給付金が1年に1回を限度として最大5回まで給付されるものなども、実は5回型ではなく10回型などにも変更することが可能な場合もあります。

また、良い保険商品を探そうとする時に保険ランキング、売れ筋ランキングなどを参考にする方も多いかと思いますが、正直なところ売れている保険が良い商品だとは限りません。

なぜなら、多くの保険代理店は売りたい保険商品を優先的に売っていますし、多くの消費者が企業戦略に騙されて不要な(保険会社が儲かる)保険に入らされているのが実情だからです。多くの人が加入しているから良い保険と思わずに、あなたの現状に合う保険が良いものだと言う事を忘れないで下さい。あなたに最適な保険とランキング上位の保険は全くの別物だと認識しておきましょう。

ですので、自分自身で医療保険ならどこの保険会社が良い、がん保険ならここ、生命保険ならここだとすみ分けする事が重要です。

その為には保険会社へ資料請求してパンフレットを良く読んで保険会社の特徴や得意な保険商品を知る事から始めましょう。上記のリンク先は保険資料の一括請求が出来るサイトですが、一社一社気になる保険会社のホームページから資料請求しても良いですね。ちなみに、資料請求しても保険会社によっては何度か電話がかかってきますが、無理な勧誘はしてはいけないと法律で決まっていますので、しばらく無視すればかかって来なくなります。イズムが資料請求した中では、チューリッヒ生命とひまわり生命の電話が多かった印象で、その他は1回着信があったか電話は全くなかったと思います。ただ、すべての保険商品のパンフレットを読むのも大変ですので、記事中では具体的な保険商品に付いても触れさせていただきます。

補償範囲に注意する

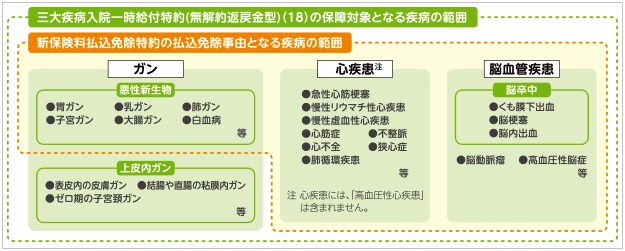

医療保険の入院給付金や三大疾病の一時金などは、特約名や保険名に三大疾病~や三疾病~とざっくりとした名称が付けられているものが多いですが、三疾病と書かれていても各社補償範囲は違って来ることもあるので注意が必要です。

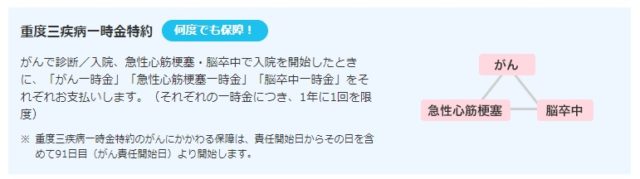

以下の画像はオリックス生命の医療保険新キュアにある重度三疾病一時金特約の内容になりますが、補償範囲はがん・急性心筋梗塞・脳卒中となっています。

次に三井住友海上あいおい生命の新医療保険Aプレミアの三大疾病入院一時給付特約です。こちらの補償範囲はがん・心疾患・脳血管疾患となっています。

この2つの三疾病に備える保険特約ですが、どちらの方が補償範囲が広いか分かりますか?

答えは、三井住友海上あいおい生命ですね。オリックス生命は急性心筋梗塞と脳卒中となっていますが、あいおい生命は心疾患と脳血管疾患となっているのが分かると思います。急性心筋梗塞は心疾患の中の1つの病名ですので、オリックス生命の場合は心筋症や狭心症など他の病名の時は保険が出ません。脳卒中も同じく脳血管疾患の中の1つの病名ですので、くも膜下出血など他の病名の場合はオリックス生命では出ません。同じ三疾病の一時金特約なのに、あいおい生命では出るのにオリックス生命では出ないんです。

保険はいざとなった時に本当に助けになるものですので、いざ給付金を請求してみると「補償範囲外です。」と言われるのは避けたいものです。

こちらで例に上げた三疾病だけでなく、あらゆる場面で補償範囲を意識するようにしましょう。

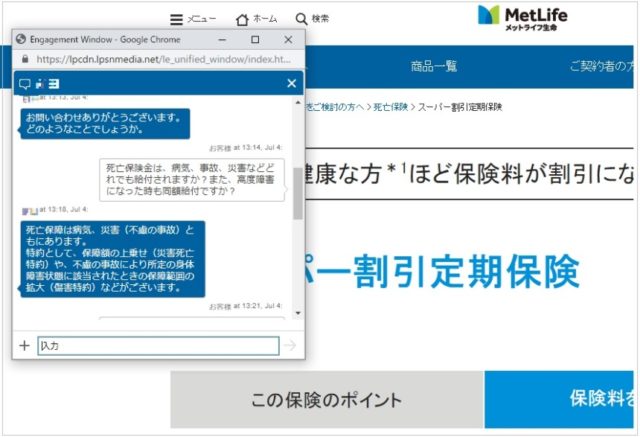

保険会社のチャット機能を使いこなす

保険会社によってはホームページ上にチャット機能が用意されており、気軽に保険の専門家やオペレーターに質問をすることが可能です。

メールアドレスを含め特に個人情報を開示する必要もないので、疑問に思ったことや知りたいことを聞くツールとしてチャット機能を使いこなすことは大切です。イズムも色んな保険会社で数回利用させてもらいましたが、ホームページを読んでいて疑問が出た時にその場で質問して解決が出来たので、その場に保険の営業マンがいる感覚で保険探しをすることが出来たのはとても良かったと感じています。

また、保険商品は複雑に設計されているので、すべての事をホームページに掲載している訳ではありません。しかし、チャット機能を使えばすべての質問に答えてくれるので不明な点や不安なことは解消する事が出来ますよ。

チャット機能は保険探しをしている消費者からすると、とても役立つツールとなるので、どんどん使って行きましょう。

誕生日が近い場合は期日に注意する

保険の見直しをしている方で、誕生日が近い方は申込みの期日に注意する必要があります。なぜなら、例えば36歳と37歳では同じ保険内容でも保険料は37歳の方が高くなってしまうからですね。単純に同じ保険内容であれば安い方が良いに決まっていますし、数十年払って行くことを考えると数百円~千円くらいの差でもかなり大きな差となってしまいます。例えば300円の差で30年だと108,000円です。保険料の大きいものになればなるほど1歳差で増額される保険料は増えて行くので注意しましょう。

なお、入りたい保険が定まっていない状態の場合は焦って加入しても後悔だけが残りますし、再度見直しが必要になって来てしまうので、誕生日が近くても冷静な判断は必要です。

基本的に期日とは、誕生日月の前月の末日です。9月17日が誕生日なら8月末までの契約手続き完了が必要となり、診査(1週間~2週間程度で保険会社や商品により異なる)などを考えると8月の早めに申し込んだ方が安心でしょう。ちなみに、8月末までに契約完了すれば、9月1日が契約日となります。ですので、1日が誕生日の方は、前々月の末日までに契約完了が必要(もし、9月1日が誕生日なら、8月1日の契約日であることが必要)だと言うことにも注意して下さいね。

裏技として、遡って保険契約日とすることも可能で、9月16日までに契約をすれば9月1日を契約日とすることも出来る場合もあります。ただ、1日~16日まで保険に加入していない分の保険料を支払う事になるので、遡って保険契約するか1歳上で17日以降に契約をするのか、どちらがお得かは保険料にもよるので、良く計算してお得な方を選択しましょう。

保険の見直しでは最終的な着地点を明確にしておく

保険の見直しをする上で重要なのは、あなたがどうしたいかという事です。「今の保険では保障が手厚過ぎて保険料が高いので、もう少し費用を抑えたい」、「今の保険では保障が足りないと思うので、もう少し保障を手厚くしたい」「医療保険は最低限で良いが、がん保険は手厚くしたい」「がん保険と生命保険を重要視して保険を組み直したい」など具体的に何をどうしたいのかを明確にして行きましょう。

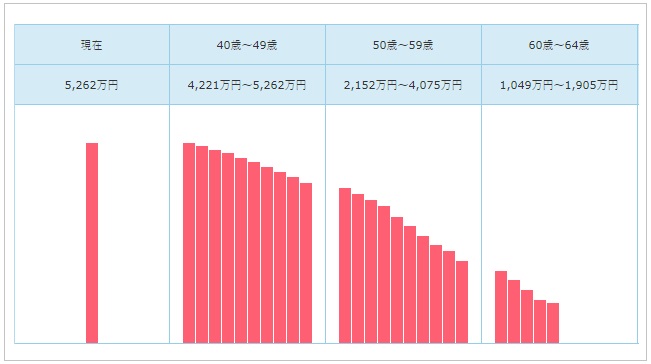

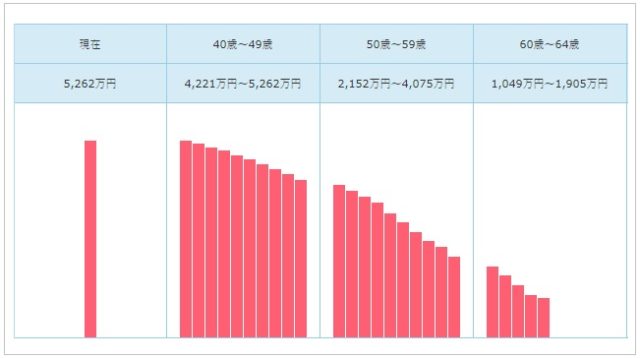

と言っても、何から始めれば良いのか分からないと思うので、まずは自分がいなくなった時に残された家族がいくら必要になるのかを調べてみるのが良いと思います。イズムは保険マンモスのネットで保険診断というシミュレーションを使ってみました。

あくまでも概算でしかないですし、遺族年金なども大きく違う場合はありますが、これらの数値を指標に生命保険等の保険金額などを決めて行くのが良いですね。イズムの場合は残された家族の収入で不動産投資やイズムが経営している会社からの収入はある程度イズムがいなくなっても入り続けるので、計算上出て来ている必要保障額までは不要ですが、参考程度にはなりました。

また、子供が成長すればするだけ必要保障額は減って行くのが当然ですので、どのように減って行くのかが分かるように年齢別に必要保障額も確認することが可能です。これを見ると分かると思いますが、歳を取れば取るほど保険金額が減って行く保険の方が効率が良いという事が分りますね。

これらにプラスして医療保険、がん保険等を組み合わせて行くことになると思いますが、今は医療の発展により簡単には死ななくなったので、長引く治療の費用、先進医療費など細かい部分を決めて行くという流れになると思います。

簡単にまとめると、現在において自分や配偶者がいなくなった場合にいくら必要なのかをシミュレーションします。その必要額から年金など継続的な収入を差し引き、最終的に必要な金額を算出。これが基本的に生命保険として必要な額という事になりますね。

なお、一番してはいけない事は、最終着地点が決まっていない状態で保険代理店などに相談をして、言いなりになって保険を決めてしまうことです。これは保険代理店からすれば鴨ネギ状態ですので、良いよう(代理店が入れたい保険)に加入させられてしまいます。最終着地点が決まっていない状態で保険代理店に相談する場合は参考程度に抑えておき、意見を聞きながらあなたが着地点を決めるようにしましょう。

保険はシンプルに低コストを徹底する

保険商品の中には、色んな保険が組み合わさってパッケージになっているものがあったり、特約が山ほどあり訳がわからなくなってしまうものがありますが、良く分からないものにお金を出してしまうほど無駄なものはありません。基本的に保険はシンプルなものを選び自分自身が把握出来る内容にすることが重要です。

例えば、通院給付金これって必要ありますか?

一回の通院で3000円もらうために月額400円くらい(40歳の場合)払う事になりますが、40歳から80歳まで払ったとすると総額192000円となります。これの元を取るなら64回も通院しなくてはいけません。要は通院64回目までは自分でお金を出しているのと同じです。また、1回の通院で3000円程度受け取ったとしても1週間に1回の通院で月に受け取れるのは12000円程度です。病に伏している状態でこの金額を受け取ったとしてもあまり意味はないのではないでしょうか。これって合理的ではないですよね?

じゃあ、保険って全部合理的ではないんじゃないの?となりますが、半分正解で半分不正解です。何故なら、入院給付金が対象となる長期入院などの可能性もないわけではないからですね。どんな病でも入院期間は短くはなって来ていると言われていますが、何か重い疾病で半年間入院なんて事もあり得ないわけではないということ。また、がんと診断された場合に100万円受け取れる診断一時金のがん保険の場合は、がんになった時に本当に助かる保険となるのは間違いないでしょう。

何が言いたいかと言うと、保険の中には合理的でない特約などが沢山あるということ。もちろん、保険はいざという時に使うものなので、合理的ではないものでも、「この特約を付けてて良かった。」ということもあるでしょう。ただ、そういったケースは稀である特約も多くあり、ほとんどの場合は、無駄に入っているだけとなります。だから、保険は本当に必要な部分だけ入るシンプルなものが1番良いと言うわけですね。

ちなみに、保険は損得で考えてはいけないと前述しましたが、損得と合理性では少し話が違います。ほぼ100%に近い確率で損をするものや、受け取ったとしても役に立たないような金額の保険に対して保険料を払い続けるのは無駄でしかないですよね。合理的でないものにお金を払い続けるのは意味がないので止めましょうという話しです。

そして、低コストも重要になります。

死亡時に3000万円保険金がおりるという商品が、2つあり1つは月額8000円、もう1つは月額10000円、どちらを選びますか?と聞くと普通は8000円を選ぶんですけど、多くの人は10000円を選んでしまっているんです。

何で?と思いますよね。こう言った同じ保障内容でも保険料が違うのは良くあることで、多くが大手の有名な保険会社は高く、名の知れない小さな保険会社が安いのですが、ほとんどの方が大手が安心と思い込み高い方を自ら選んでしまっているんです。

「2000円くらいの差なら・・・。」と思ってしまった方は、注意して下さい。40歳から80歳までこの差を計算すると(2000円×12か月)×40年=96万円です。たった2000円でも40年間払い続ければ100万円近く損をするのと同じだという事を認識しましょう。

小さな保険会社は不安ですか?現在では大手でも中小でも破綻のリスクは常にあります。破綻リスクを軽減したいのであれば医療保険・がん保険・生命保険・その他の保険をバラバラの保険会社で加入しリスクの分散を行いましょう。また、前述したソルベンシーマージン比率や格付け等を参考にして保険会社を選ぶようにするのが良いでしょう。

単純にブランドや会社の規模で加入判断をするのは合理的ではありません。保険は信用のある安い会社で入るというのが鉄則になります。

払込免除は不要

先ほど通院給付金に付いて合理的ではないというお話しをさせていただきましたが、この他にも合理的ではないとイズムが個人的に思う特約は払込免除です。払込免除とは三大疾病になったら、それ以降の保険料の支払いが免除されるなど一定の要件を満たすことで払い込みが免除される特約で、人気が高いため多くの商品で特約として用意されています。

しかし、特約を追加することで保険料が数%高くなるので多く場合は月に数百円プラスとなります。医療保険は月の支払いが数千円ですが、月数千円の為に数百円を払うと考えれば割りに合わないと考えるのが普通でしょう。でも多くの人がこの特約を付けている現状があるんですね。それは保険会社各社の伝え方が上手いからであり、大きく目立つように宣伝されているので周知もされているからでしょう。保険会社は儲かる特約はなるべく付けてもらえるよう上手に宣伝しているんですね。

なお、この特約を付けていれば月数千円の支払いがなくなるので、病気により働けない状態にある場合は助けにはなります。しかし、そういった困窮した局面ではたかだか数千円の支払いがなくなったところで足しにもならないでしょう。本当にそういった場面を回避するのであれば、2000円ちょい~3000円ほどで加入出来る就業不能保険などが役立つことは間違いないですね。

ちなみに、払込免除は保険料の高い終身保険では役立つのではないか?と思いがちですが、保険料が高い分追加される保険料も多くなりますので、最終的な返戻率が下がるなどデメリットも大きくなります。ですので、終身保険などの高い保険料の場合は、働けないような状態になった場合には払い済み契約に変更するなど違う選択肢を取った方が良い場合も多いので、安易に払込免除の特約を付けるのは避けるべきではないでしょうか。払い済み契約とは保険を残したまま保険料の支払いをストップさせる契約変更のことです。詳しくは後述させていただきます。

この他にもイズムが不要と思う特約や特則は以下です。

- 初期入院給付(入院した時点で5日分や10日分など決められた日数分の入院給付金が受けられるというもの、短期入院に特化した医療保険といったところですが、イズムは短期入院に関してはむしろ不要なのではないかと思っているので不要かなと思いました。)

- 入院一時金給付(初期入院給付と同じような内容です。入院した時点で決められた給付金が支給されるというもの。)

- 女性疾病給付(女性特有の疾病にかかった場合に別途給付金が支払われるもの、イズムは男性なので何とも言えないが、女性特有の疾病にかかったとしても医療費が大きくかかるという事はないので区別する必要性があるのか微妙なところだと思っています。)

- 生存給付・健康還付(一定期間生存していたり保険を使わなかった場合に給付金や還付金としてお金を受け取れるもの。自分で支払った額にプラスαされてお金が戻って来るが保険を使った場合は戻って来ないなど不利な面もありますし、そもそも自分で貯めて行っているお金に色を付けて返してもらっているだけなので、自分で貯めて投資に回した方が効率が良いのではないでしょうか。)

なお、ここで不要だと思うのはイズムの個人的に意見であり、人によっては絶対に必要と思うこともあると思いますので、個人的見解だと認識して下さい。保険はいざという時に役立つものです。必要だと思うものを削り過ぎて保障が薄くなってしまっても意味がありません。イズムの意見はあくまでも参考程度にしていただき最終的にはご自身の判断で特約の有無を決めるようにしましょう。

医療保険不要論はあるが加入する理由

先にも述べた通り保険のほとんどが元を取れずに損をします。もっとも元を取る事が難しい医療保険においては不要だとする方も多いでしょう。何故なら社会保障で大方カバー出来てしまうからですね。医療費は3割負担、多額の医療費がかかって3割でも負担が重い時には、高額療養費制度があるので結局は毎月の自己負担額の上限は決まっています。

しかし、以下の2点に関して不安に感じたので、イズムは医療保険へ加入(見直しで継続)する事に決めました。

- いつまでも今と同じ社会保障の制度が続くとは限らないこと

- 病床に伏せた状態で貯蓄が減って行く現実に耐えられるか微妙

ちなみに、1983年までは医療費は無料で、1984年以降は1割負担、1997年に2割負担、2003年に現在の3割負担になりました。たった数十年で激しく改悪されている事から、今後も社会保障の制度は改悪されて行く可能性は充分にあり得ると言えるでしょう。

また、短期的な入院の場合はすぐに仕事復帰出来るので問題ありませんが、長期間に渡り病床に伏せてしまった場合は社会保険の傷病手当金で1年半給与の3分の2は保障されますが、それでも収入は減ることに変わりはないですし、支出の面では変わらないか、または病気になる前よりも増える可能性が高いので、貯蓄を切り崩して生活することになります。そういった病床に伏せた状態で徐々に貯蓄が減っていくという現実に耐えられるという方は少ないのではないでしょうか。イズムは厳しいと感じました。

保険料に関してですが、医療保険は保障内容を入院給付日額5000円などで抑えて手厚くし過ぎなければ1000円台~3000円くらいで加入出来てしまいます。

医療保険不要論の方は、医療保険料の分を貯蓄に回すべき、年金や投資などに回すべきと考えると思いますが、果たして2000円を30年間貯蓄や投資に回していくらになるのでしょうか?単純に計算して72万円(3000円の場合は108万円)が貯蓄出来ますが、これでは充分とは言えないですね。

仮に入院給付日額1万円など手厚い保障内容で考えていた方なら、毎月5000円が保険料として、これを30年間貯蓄に回した場合は180万円です。これで長期入院に充分と考えるなら、医療保険は不要と思っても良いと思いますが、180万円だと心許ない、そもそも使わずに貯める自信がない方は医療保険に加入すべきかなと思います。最も良いのは医療保険+貯蓄です。

長期入院に備える必要があると感じる理由と選ぶべき医療保険

イズムが医療保険で重要視するのは、長期入院に対する保障です。

イズムは短期入院はお守り(おまけ)程度と考えており、短期入院に関しては手厚くする必要性はないと感じています。前述したように重要なのは長期入院に備える事だと感じています。

現在は医療の発達や制度の変化により、通常は入院しても数日(がんでさえ数日で退院もある)が良いところで、確かに入院日数は減っているように見えますが、病院の事情により完治していなくても退院させられる事もあるので、再入院や転院となるケースも多くあるというのが現実です。

ちなみに、入院日数が減っていると言われているのは、平均在院日数が少なくなっている事が理由にされていますが、平均在院日数とは年間で患者の入院日数全体を患者総数で割った数でしかありませんので、1人の人が実際に入院している日数とはかけ離れている事もあるのです。

例えば、1人の患者が同じ病で年に6回入院したとします。1回目の入院は50日、2回目の入院が15日、3回目の入院が80日、4回目の入院が10日、5回目の入院が5日、6回目の入院が3日だと、この場合の平均在院日数は27日となりますが、1人の患者の総入院日数は163日です。入院日数は減っていると聞いたとしても、実は同じ人が何度も入院を繰り返すという事も想定しなければならないという事ですね。それが自分自身やパートナーだった時に医療保険で保障されるのかどうかを考える必要があるでしょう。

もし、上記の例の場合に医療保険で60日型に加入していた場合は、2回目の入院途中までしか給付金は支給されません。

1回の入院で60日まで支給だから、退院してすぐに入院すれば更に60日支払われるのでは?と思った方もいるかと思いますが、保険上での1入院は1つの病気であれば入退院を繰り返しても1入院と数えるので、2回目の入院途中までしか支給されないんです。これは保険会社の180日ルールというものが絡んで来るのですが、同じ病気での入院は180日間あいてからでないと全ての入院を1入院と数えられてしまうと決められているんですね。また、違う病気だとしても1つ目の病気が原因で違う病気になった場合は、1つ目の病気と同じ扱いになる事もあるのでこれもまた支給されません。

なお、保険商品によっては病名単位ではなく疾病と傷害でくくられていて、病名が何であろうと違う病気だろうと疾病での入院は1入院としている保険会社もあるので注意しましょう。

現在の医療保険の入院限度日数は60日型や120日型が主流で、がんなどの三大疾病や七大疾病などの場合は無制限となる特約を付けるというものが多くなっています。でも、実は七大疾病の中で平均在院日数が60日を超えるのは脳血管疾患だけなんです。それよりも統合失調症546日、認知症376日、アルツハイマー266日、精神疾患113日、肺疾患・高血圧性疾患・腎不全60日前後など、別の病気の方が長期入院になる可能性は極めて高いという事が、厚生労働省の調査結果から分かっています。

この厚生労働省の平均在院日数の調査結果をどう解釈するかで、短期入院が多くなったと思うのか、長期入院は未だに多く存在すると思うのかは分れて来ます。保険会社各社はこれを見てかどうかは分かりませんが、「短期入院が多くなったので短期入院に備えよう!」と次々に短期入院をカバーするような商品を出して来ていますが、これって保険会社が最も得をするから推し進めている考え方ではないのか?って思いませんか^^;

三大疾病や七大疾病の入院日数無制限に関しても、そのほとんどが100日以内に収まっているのが調査結果から分かります。(もちろん、入退院を繰り返すこともあるとは思います。)それなら統合失調症、認知症、アルツハイマー、精神疾患等を無制限にする特約を作って欲しいと思うのはイズムだけでしょうか?まぁ、そういう特約が出来たとしてもかなり割高になるのは目に見えますが。

こういった事からも医療保険で選ぶべき保険商品は、入院限度日数が360日型~730日型のものだという事が明確です。(可能な限り730日型)しかし、今売れている医療保険は60日型や120日型に特定疾病を無制限にするというもの・・・。医療保険は保険会社からするとドル箱商品だと言われていますが、実はドル箱になるように保険会社が作り上げているんですね。そして、多くの方がそれに乗っかり、ただただ保険料を払い続けているということ。

実際にイズムも360日型以上の医療保険を扱っている保険会社を探しましたが、現在では数社しかありませんでした。また、360日型以上の商品は大々的には宣伝しておらずホームページやパンフレット等にも記載がない事があるので、素人が探すのは大変だと感じています。

ちなみに、60日程度の入院であれば、正直貯蓄で何とかなってしまう人がほとんどではないでしょうか?日額5000円で60日分支給されても30万円です。月額保険料3000円を30年払い続ければ108万円、60日の入院を3回したとしても自分で貯蓄して支払った方が良かったという事になりますので、医療保険で60日型に加入する事は合理的ではないと言えるでしょう。

もし、日額5000円で360日型や730日型で最大まで入院給付金を支給された場合は、以下のようになります。

- 360日型で180万円

- 730日型で365万円

1発で今までに支払った保険料を超えることになるので、医療保険に加入する意味があると言えるでしょう。でも、360日型以上の医療保険の保険料って高いんじゃないの?と思っている方もいると思いますが、実はそこまで高くないんです。

例えば、

- メットライフ生命のフレキシィSで730日型、日額5000円、手術給付金10万円外来2.5万円、先進医療特約(10年定期)、終身払、40歳男性で2922円(60日型の場合は月額2102円)

- ソニー生命のメディカルベネフィットで360日型、日額5000円、手術給付金5万円~20万円外来2.5万円~5万円、先進医療特約(5年定期)、終身払、40歳男性で月額2617円

- チューリッヒ生命の終身医療保険プレミアムDXで365日型、日額5000円、手術給付金5万円外来5万円、先進医療特約(終身)、終身払、36歳女性で月額1982円(60日型の場合は月額1367円)

確かに730日も入院をする可能性は極めて低いですが、もしそうなった時の困窮度合いはかなり高いと言えるので、保険としての役割はかなり大きいと見る事が出来るでしょう。多くの方が短期入院に対してばかり備えようとしていますが、短期入院だけであれば正直な話し貯蓄が多少あれば十分対応できると思いますので、医療保険に入る意味はあまりないと感じます。医療保険に入るのであれば本当に困った時に助かる長期入院に対応出来る360日型以上のものを選ぶべきでしょう。

イズムが調べた中では、360日型以上の医療保険がある保険会社は以下になります。

- メットライフ生命のフレキシィS(730日型、先進医療特約10年定期)

- チューリッヒ生命の終身医療保険プレミアムDX(365日型、先進医療特約終身)

- 楽天生命の医療保険1095α(1095日型、先進医療特約10年定期)

- ソニー生命のメディカルベネフィット(360日型、730日型、先進医療特約5年定期)

- 住友生命のドクターGO(360日型、先進医療特約終身)

最も長い入院限度日数を設定出来るのが楽天生命の医療保険1095αになりますが、先進医療特約は10年毎の更新となります。次に長いのがメットライフ生命のフレキシィSとソニー生命のメディカルベネフィットで730日型、こちらも先進医療特約がメットライフ生命10年定期、ソニー生命5年となっています。チューリッヒ生命の終身医療保険プレミアムDXと住友生命のドクターGOは360日型ですが、先進医療特約が終身となっているので、先進医療特約の終身契約を取るか730日型以上を取るかで選ぶ保険会社が決まって来るでしょう。

なお、支払限度日数が長いタイプの医療保険は、ネットでの試算や契約が出来ない(記載自体がない)場合が多いので、保険代理店などに相談をする必要があります。

安さだけなら共済だが・・・

ちなみに、保険の見直しを考える時には共済という選択肢も出て来ると思います。

共済の良さは保険料が安い、しかも割戻金があるという事でしょう。

千葉県民共済の場合は、2017年度の割戻金は35.62%でした。掛金2000円、年間24000支払っていた人は8548円の割戻金があったようです。実質の年間負担額は、15452円と言うことですので圧倒的な安さですね。

ただ、共済の場合は65歳までの保険期間が基本で終身契約などはありません。なお、65歳以降は熟年型などに自動更新され85歳まで保障は続きますが、60歳以降は年齢を重ねれば重ねるほど障内容が悪くなっていくことになります。

病気の確率が上がる65歳以上の保障が弱い、85歳以上の保障はないというのは大きなデメリットですね。また、長期入院に対応することは出来ず長くても半年ほどまでとなっています。

最大のデメリットは、保険会社のように保護機構がなく、共済の組合が潰れた場合は保証がないということです。一時期世間を騒がせた団体など内部者による長年の横領などは、今後もあり得る話しなので、そういう事があった場合の保証はないという事を理解して加入するようにしましょう。

医療保険とがん保険の保険期間は終身一択

保険の保障期間には、定期と終身がありますが、医療保険やがん保険に関してイズムは終身を選択しました。

定期は若い頃は安くて入りやすいのですが、10年毎などで更新が来てその度に保険料が高くなって行きます。その為、更新時には保険会社の営業から受ける提案は保障を小さくして保険料があまり上がらないように設計されたりするわけです。このような提案がない場合は、淡々と高くなって行く保険料を払い続けることになります。

終身は加入した時の保険料が一生涯上がらないが、最初から少し高いと言った感じのものですが、ずっと保険に入り続けるのであれば最終的に定期よりも終身の方が総額は断然安くなる確率の方が高いのは間違いありません。

また、定期には更新型と再加入型があり、再加入型だと一度大きな病気をしてしまうと契約期間が終了し再加入する時に断られてしまう事もあるので、定期に入るにしても更新型を選択するようにしましょう。

入院や手術などで病院にお世話になる可能性が高くなるのは、恐らく60歳を過ぎてからだと思われるので、10年定期や65歳満了など期限に定めのある契約はお勧めしません。

医療保険とがん保険の終身払いと払済の選択方法

医療保険とがん保険の保険料の支払い方法は、「終身払い」の生きている限り支払っていく方法と「60歳や65歳払済など」早期に支払ってしまう方法の2通りあります。

月額保険料は、終身払いが最も安く、70歳払済、65歳払済、60歳払済と早く払い済みになるほど高くなる傾向にありますので、毎月の保険料負担を極力抑えたいという方は終身払いの方が合っています。

しかし、支払い総額で言うと、保険商品にもよりますが75歳~85歳くらいを境に終身払いと払済の総額が逆転する事になるので、どちらがお得というのは未来の事が分らない限り何とも言えません。具体的に言うと、70歳ちょいで死ぬなら終身払いがお得で、生存が85歳を超えるなら払済がお得な場合が多いということです。

実際には難しい話しですが、自分が生きれるであろう年齢を予測して、入ろうとしている保険が、払い済みがお得か終身払いがお得なのか計算して比較しましょう^^

例えば、40歳で加入、医療保険で終身払いの月額保険料が3000円、65歳払済の月額保険料が4100円の場合は、

4100円(65歳払済)×12ヶ月=49,200円(年間保険料)×25年(40歳~65歳)=1,230,000円(65歳払済総支払額)

1,230,000円(65歳払済総支払額)÷3000円(終身払)=410ヶ月÷12ヶ月=34.16年

40歳+34.16年=74.16歳(分岐点)

この場合だと、74歳以上まで生きるのであれば65歳払済を選択した方がお得にはなります。

ただ、保険料だけで終身か払い済みかを選択するのは正解ではありません。

今後も保険の見直しをする可能性があるのであれば、払済だと将来分も先に払っていることになるので、終身払いの方が無駄がないことになります。

20代や30代半ばくらいまでの方は、将来的により良い保険商品が出ている可能性があるので、見直しをする可能性が極めて高い為、終身払いを選択しておく方が良いでしょう。(そういった意味では、見直すこと前提の20代は終身契約ではなく定期契約でも良いという事になります。)

基本的には、医療の進歩や時代の流れで保障内容は変わるため、多くの場合は定期的な見直しをする事で、その時代に合った保険に加入することができるんですね。

例えば、昔はがん保険は入院給付金が主流でしたが、診断一時金が新しく出て来ました。診断一時金も昔は1回給付されたら終わりというものが主流でしたが、現在は最大5回までとか、2年に1度を限度、1年に1度を限度とどんどん保障内容が手厚くなって来ています。

ちなみに、歳をとると保険料が上がるから見直しをすると損をすると思われがちですが、保険商品自体は良いものに変化する傾向にありますし、企業努力や競争により保険料の低下もあり、そこまで変わらないという事もあり得ます。その辺はその時に保険料と保障内容の変化を確認して決めれば良いでしょう。

ただ、すべての保険を見直す必要はありません。いつの時代になっても普遍的な入院給付金や手術給付金は、大きく保障内容が変化することはないので、必ずしも見直しをする必要性はないんです。

そういった意味では、入院給付金、手術給付金、先進医療特約だけなど、かなりシンプルな医療保険で見直しを必要としないと判断出来るものに関しては若い方でも65歳払などを選択するというのもありだと思います。早い時期から見直しを必要としない保険は払い済みにしてしまうことで、老後に支払いが残らないようにするのも良い選択かも知れません。

そうなると、医療保険とがん保険は別々に加入するのが良いという事にも繋がりますね。

先進医療特約の保険期間は終身を選択

先進医療特約とは、保険適用外の治療法を選択した場合に自己負担する数百万円の治療費を賄うことが出来る保険です。保険適用外ですので、高額療養費制度も使えない為、金銭的に大きな負担がありますが、最先端の治療法を受けることが出来るメリットがあります。その金銭的な負担を無くす為に入る保険ということですね。

名称からするとさぞかし高いのかと思いきや、先進医療の特約は100円前後と安くなっています。これは先進医療を受けられる病院が少ないことや認知が進んでいないので、現状では先進医療の治療法を受ける方が極端に少ない為に、この価格で加入できるようです。しかし、将来的に先進医療機器の値下がりで多くの病院で扱われるようになった際には、必然的に先進医療で治療をする患者数も増えると予測出来ます。そうなると将来的には確実に値上がりするのは目に見えています。

ちなみに、この先進医療特約は10年定期(5年もある)としている保険会社と終身としている保険会社が存在しますが、10年更新(定期)になっている場合は、値上がりする可能性が高いので、最も安い今の状態で終身契約してしまった方が賢い選択になるでしょう。

ただ、更新型もメリットがないわけではなく、更新する事で通算額がリセットされるので以下のようなケースは更新型の方が良いという事になります。

もし病に倒れ藁にもすがる思いで先進医療で治療、幾度も治療を行った結果、通算額が2000万円を超えてしまった。たまたま今年に更新があり、更新したので通算額がリセットされ、更に先進医療による治療を負担なく受ける事が出来た。

あまりこの様なケースはないかも知れませんが、これをメリットと考えるのであれば5年更新のソニー生命などが選択肢になると思われますが、恐らく多くの方は先進医療を頻繁に受ける何てことはないと思いますので、終身契約が出来る保険会社を選んだ方が良いでしょう。

医療保険の貯蓄型と掛け捨てどちらが良いかは加入時の状況と考え方次第

医療保険には、貯蓄型という後々に支払った保険料の全部または一部が返って来るという商品と、掛け捨てがあります。

貯蓄型は、お金が返って来るので魅力的に見えるかも知れませんが、多くのデメリットもあります。貯蓄型には、5年毎など健康祝い金という形で返って来るものと、65歳や70歳になった時点で健康還付として返って来るものがあります。

健康祝い金に関しては、通常の保険料に千数百円ほど上乗せして支払い、その総額プラスαが返って来るのですが、途中で保険を使った場合や決められた額以上使った場合は健康祝い金は貰えないので、支払った千数百円は捨てることになります。

また、この健康祝い金の特則は多くの場合途中で解約することが出来ないので、保険を良く使うようになる老後は、ただただ千数百円を捨てるだけになる可能性もないわけではありません。

健康還付の方は、通常の保険料の倍額相当を上乗せして支払い、その全てが自分で選択した年齢になると返って来ます。途中で保険を使った場合は使った額を差し引いて返って来ますので、損得で言えば得しますね。

ただ、通常の保険料の倍額相当になるので、毎月の保険料の負担は重いでしょう。また、健康還付があった齢以降からは保険料は変わらず掛け捨てになりますので、65歳や70歳からも高額な保険料を支払い続けることになります。ただ、掛け捨てよりは総額では少ない事が多いようですね。

なお、健康還付があった時点で、解約すれば良いと言う意見もありますが、歳を取れば取るほど医療保険を必要とする可能性は高まりますので、この年代から医療保険なしにするのはリスクが高いですし、その歳から新しく医療保険に入ろうと思うとどちらにしろ高額になります。また、持病があったり、何かしらの重い疾病を数年以内に経験していると保険に入れない、もしくはかなり高額で低い保障の引受緩和型の保険にしか入れないなど厳しい状況が待っているでしょう。

また、途中で解約をした場合は、かなり低い返戻率になるので、見直しが出来ないという大きなデメリットがあります。

要は、保険料が戻って来るという甘い蜜を餌に、65歳や70歳まで解約をさせない、気が付いた時にはその後も解約をすることが出来ないという状況にもっていっているということ。

対して、掛け捨ては、毎月の保険料は安く抑える事が出来ますし、見直しなども柔軟に出来ますが、総額では貯蓄型よりも多くなる場合が多くなります。

また、多くの保険会社が掛け捨ての商品になるので、貯蓄型は選択肢が限られるというデメリットもありますね。ただ、総額では貯蓄型が優っている場合が多いので、加入時点で家計に余裕があり、老後も高い保険料を支払える、見直しは一切しないと思うのであれば貯蓄型でも良いでしょう。

貯蓄型と響きは良いですが、簡単に言うと自分の健康をギャンブルの材料にしているようなものなので、イズムは掛け捨てを選択しました。

がん保険は診断一時金を重視

がん保険には、入院給付金や通院給付金、抗がん剤治療特約、がん放射線治療特約など色々ありますが、がんと診断された時に確実に受け取れる診断一時金(50万円~300万円くらい)をメインに考えて、入院給付金は医療保険の範囲内でカバーすれば良いかなと思います。

なお、診断一時金でも各社特徴が異なり、給付は1回限り、最大5回(10回)まで、2年に1回が限度、1年に1回が限度など、給付回数や間隔も大きく違います。現在のところ一番良いものだと、1年に1回、無制限で受け取れる商品でしょう。

注意すべきなのは、1回目の給付時にはがん診断の商品が多いですが、2回目以降の給付には診断・入院・通院・治療・手術など各社大きく違いが見られます。もっとも多いのが入院になりますが、入院だと通院しての治療の場合は出ない事になる(がん治療は入院ではなく通院治療が増えて来ている)ので、可能なら診断・通院・治療でも給付されるものを選ぶべきだと思います。

また、がん保険の先進医療特約はがん以外の先進医療は適用外になるので、医療保険の方で先進医療特約に入っていれば特段がんのみが対象の先進医療特約は付ける必要はありません。

イズムがお勧めするがん保険は、朝日生命のスマイルセブンsuperです。診断一時金が1年1度を限度に無制限で受け取ることができ、1回目の給付は診断ですし、2回目以降も診断または入院で給付されますので、他社のがん保険よりも給付される確率は高いと言えます。

また、がんだけでなく急性心筋梗塞や拡張型心筋症、脳卒中や脳動脈瘤、糖尿病、慢性腎不全、肝硬変、高血圧性疾患などにも対応しているので、安い保険料でついでに保障を付けておくことが可能です。ただ、がん、急性心筋梗塞や拡張型心筋症、脳卒中や脳動脈瘤以外の疾病に関してはかなり重い状態でないと給付されないですし、急性心筋梗塞や拡張型心筋症、脳卒中が補償範囲となっており、心疾患・脳血管疾患が補償範囲となっている保険よりは範囲が狭いので、おまけ程度と考えておいた方が良いでしょう。

なお、がん保険は医療保険の特約として付加することも可能です。医療保険の特約で1年1度を限度に無制限で受け取ることができるのは以下の保険会社の医療保険です。

- 三井住友海上あいおい生命の新医療保険エースプレミア

- オリックス生命保険の新CURE

- はなさく生命のはなさく医療

給付条件は共通して、初回は診断時、2回目以降は入院時となっています。

生命保険は定期保険?終身保険?

生命保険は、大きく分けると定期保険と終身保険に分けられます。

定期保険は10年など契約期限が決まっており、保険期間中に亡くなった場合は保険金が下りるというものですので、必ず保険金が受け取れるわけではない為、保険料は安く抑えられています。

終身保険はその名の通り一生涯に渡り保険をかけることになるので、必ず保険金が受け取れるものになり、貯蓄性を兼ね備えている為、保険料はかなり高くなります。

恐らく多くの方は生命保険は定期保険か終身保険のどちらかを選択して、どちらか一方に加入すると思います。どちらの方が良いのかは、あなたの考え方次第ですが、イズムの考えとその根拠もこの項目の最後にお話しさせていただきます。

生命保険を安くするなら収入保障保険

まず、定期保険の分類である収入保障保険のお話しをしたいと思います。定期保険と収入保障保険の違いは、契約期間が決まっており期間中になくなった場合に保険金が下りるという点では同じなのですが、定期保険は常に低額の保険金なのに対して、収入保障保険は毎月受け取れる保険金が減っていく設計になっている生命保険になるのです。

正に必要保障額が齢を重ねるにつれて減っていくというシミュレーションと合致しているのが分かりますね。

具体的には、定期保険は死亡すると3000万円など、いつ死んだとしても同じ金額を受け取れるものですが、収入保障保険は、死んだ時点から契約満了までの期間、年金として定額を受け取れるというものになるので、若いうちに死んだ場合は総額で3000万円などたくさん受け取れて、55歳など齢をとってから死んだ場合は1000万円など受け取れる額が少なくなるという変動型です。

その為、子供が小さくお金が必要な時には沢山受け取れて、子供が独立する頃には少ししか受け取れない仕組みですので、その時その時の不足分を補うにはとても効率が良く合理的な保険と言えるでしょう。ただ、齢をとるにつれて受け取れる額が少なくなるので、自分がいなくなった後にも奥さんに老後は優雅に過ごして欲しいと願うのであれば、金銭的に余裕が出て来た、ある程度の年齢で定期保険に切り替えたり、別途で生命保険を合わせて入るという合わせ技もありだと思います。

イズムが調べた中で収入保障保険で最も安いのは、FWD富士生命のFWD収入保障です。

保険期間と払込期間65歳で、非喫煙者、優良体、年金月額10万円、配偶者同時災害死亡時割増特則、遺族年金月額10万円上乗せ、最低支払期間2年で計算してみると40歳男性で月額2328円でした。

次に安いのが、損保ジャパン日本興亜ひまわり生命のじぶんと家族のお守りです。

保険期間と払込期間65歳で、非喫煙者、優良体、年金月額10万円、最低支払期間2年で計算してみると40歳男性で月額2890円でした。

実は、損保ジャパン日本興亜ひまわり生命よりも、ネオファースト生命のネオdeしゅうほの方が安かったのですが、こちらの保険会社は万が一何らかの理由で支払いが出来なかった時に保険契約が失効してしまった場合に復活が一切出来ないという決まりがあるので、候補から外しました。通常の保険会社は、保険料が未払いの時は2か月ほどで保険契約が失効するのですが、後に未払い分の保険料をまとめて支払い再度告知することで保険契約を復活させることが可能なんです。

それが出来ないネオファースト生命の場合は一度失効してしまうと、再度契約をし直さなければならないので、その時の年齢に応じた保険料となってしまい高くなってしまうという大きなデメリットがあります。これは若い頃なら良いですが、50歳を過ぎてから起こるとかなり大きな負担になることは間違いありませんので注意しましょう。

また、FWD富士生命は何度も吸収合併を繰り返しており、元々は富士生命だったのが経営が傾き、AIGのグループに入りAIG富士となり、それもまた傾き今は香港資本のFWD富士生命となった経緯があるので、不安が付きまとう部分があります。(香港のFWD自体はかなり大手のようなので心配はないとは思いますが・・・赤字が大きくなり過ぎると外資系は容赦なく投げ売りして来る可能性も無きにしも非ず。)富士生命の収入保障保険はそもそも保険料の割に保障が手厚過ぎるのかも知れません。加入者に取ってはとても良い事なのですが、会社自体が不安定だと一生涯付き合って行く保険会社としては不安ですよね。

こういった経緯もあり、この中で一番良いと感じるのは、損保ジャパン日本興亜ひまわり生命ではないかとイズムは感じました。

確実に保険金や解約返戻金を受け取るなら終身保険

生命保険の定期保険に続いて、終身保険のお話しに入りたいと思います。

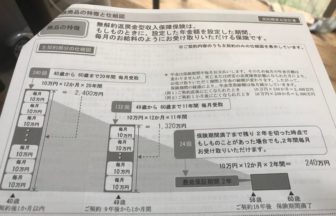

終身保険は、お金を積み立てていき、そのお金を元手に保険会社が運用を行い増やして行くという保険です。

保障としては、あなたが死亡した場合の死亡保険金や障害者になった場合の障害保険金を受け取ることが出来ますし、解約時には解約返戻金を受け取ることが出来るという商品です。そして契約期間は終身(一生涯)となる為、掛捨てとは違い必ず保険金か解約返戻金を受け取れる保険になりますので、無駄な保険料を極力なくしたいという方に向いていますが、保険料はかなり高いので良く考えてから加入すべきでしょう。

ちなみに、終身保険には円建てと外貨建ての通貨を選択可能ですが、どちらが良いのかをイズムなりにお話ししたいと思います。

終身保険は円建て?外貨建て?

この終身保険には、日本円で支払うものと、外貨で支払うものがありますが、基本的には国債プラスαで運用する為、日本円だと低金利での運用しか出来ません。ですので、保険料が高く返戻率も悪いという状況です。

そこで注目されているのが、外貨建の終身保険になります。

外貨では主にアメリカドルやオーストラリアドルで積み立てる商品が多いですが、こういった国の国債は金利が高いため、日本に比べて多く稼げるので保険料を抑えながら高い保険金をかけることが可能ですし、解約返戻金も円建に比べると魅力ある返戻率のものが多いですね。少ない予算で最大限の保険金を契約する事が可能、払い済み後は元本よりもかなり多く戻って来るという事を考えると大きなメリットと言えるでしょう。

しかし、外貨建終身保険は、手数料の高さや為替リスク、支払い額の変動などのデメリットもありますので、保険というよりも投資に近い商品だと認識した方が良いかも知れません。

手数料に関しては保険料に為替手数料やその他保障費用などが含まれる型になっており、目に見える手数料はなく保険料の中から差し引かれている感じです。そして、残った保険料を運用し増やすというイメージです。ですので、生存している場合は最終的に受け取る解約返戻金が納得の行く返戻率なのであれば問題ないかと思います。

為替リスクに関しては、受け取り時に円安が進んでいれば問題ないのですが、円高の場合は返戻率がいくら高くても利益を帳消しまたはマイナスになってしまう場合もあり得ます。しかし、受け取り時に円高の場合は据え置く事が出来る保険商品であれば据え置いたり、据え置けなくても外貨口座を作っておいて、外貨で受け取るという方法もあります。また、年金方式で少額を毎月受け取る方法で為替リスクを軽減するという方法もありますので、上手く為替リスクを回避する方法も考えておくべきでしょう。死亡時の保険金として受け取る場合は、当然ながら、これらの事を受け取る遺族本人に伝えておくことも重要です。

また、外貨建での保険料支払いになるので、日本円で支払う場合は、外貨建での保険料は変わらないものの為替レートにより日本円は変動しますので、毎月決まった額の保険料ではないので注意が必要となります。(商品によっては日本円固定のものもあるようです。)

なお、保険料の支払いには、一時払い、年払い、半年払い、月払いなどがありますが、より早く保険料を多く支払ってしまった方が運用に回される額が増えるので返戻率も高くなりますし、保険料の割引(数%)も適用される事になります。

しかし、外貨建の場合は為替が絡んで来るので、円安の時に一時払いをしてしまうと受け取り時に円高が進んでしまっている場合、大きな損を出してしまう可能性がありますし、年払いでも1年に1回の支払いですので、そのタイミングだけ円安が進んでいた場合は、割引される数%分なんて吹き飛んでしまいます。

こういった事を踏まえると、為替リスクを分散するには、月払いが一番良いと思いますが、これは為替レートの変動次第になるので明確な正解はやってみないと分からないというのが実情ですが、少しでもリスクを軽減したいのであれば、年払いの割引を捨てて月払いが良いでしょう。

ちなみに、過去20年ほどの米ドル/円を見てみると円安の時に145円ほど、円高の時に75円ほどになっているので、中間点は110円です。ですので、米ドル建てのレート指標としては、100円~110円くらいをみておくのが良いでしょう。米ドル建一時払い終身保険の場合はこの指標以下やドル円が80円台などの場合はお勧めとも言えますね。ただし一時払いですので、まとまったお金が現在あるという事が条件になりますので、保険という意味合いよりも相続対策(生命保険非課税枠)という要素の方が強そうです。

なお、SMBC信託銀行などで外貨口座を作り毎月為替手数料無料で外貨積立てを行い、そこから年払いで外貨のまま口座引き落としをする事で、為替リスクを軽減させながら年払い割引も適用出来、更に為替手数料を削減できるという裏技もありますので、徹底してコスト削減をしたいと言う方はお試し下さい。ただし、口座維持手数料2000円税別を無料にするには一定の要件(外貨20万円以上の残高など)が必要になるので、それらが許容可能な方のみ使える方法です。

このような事から、外貨建終身保険は、先ほども言ったように投資に近い保険商品ですので、少しのリスクも取りたくない、毎月の支払い額が固定されていて欲しい、受け取り時に1円でも減らしてはならないと考えるのであれば避けるべきかも知れません。

じゃあ、円建の終身保険が良いのかと言うと、そんな単純でもないんです。

円建の場合は、そもそもの返戻率が悪い為、払い済み後でも100%を越えない保険も多いですし、越えたとしてもインフレ率(物の価値が上がりお金の価値が落ちる率)に負ければマイナスとなります。また、もし円安になっているのであれば、インフレ以外にも輸入される物の価値が上がるので、実質的に円の価値は下がることとなる為、更にマイナスとなります。

このように円建であってもインフレリスクなどデメリットが無いわけでもないので、外貨建は怖いから円建でと言う話でもないのが難しいところですね。

なお、終身保険には低解約返戻金型があります。この低解約返戻金型終身保険とは、払い込み期間中は解約返戻金の返戻率が極端に低く設定されており、一定の時期(払込終了時点)以降から返戻率が一気に跳ね上がるようになっている終身保険です。

払い込み期間中の返戻率を下げる事で保険料を安く抑える事が出来ますが、途中解約した場合は大きく損をする事となる為、イズム的にはあまりお勧めはしません。

何故なら、途中解約をする可能性が高いからですね。実際にイズムが保険の営業マンと話した時も多くの人が途中解約をしていると言っていました。

保険会社が低解約返戻金型の終身保険を作ったのは、「保険料が安くなる」とお客さんが喜ぶからではなく保険会社が儲かるからですね。終身保険は一定数の人が途中解約をするという事を分かった上で、途中解約が不利な保険商品を作り、保険料が安くて入りやすいと、あたかもお客さんの為に作ったと思わせて契約を取っています。

単純に安いからと言う理由で加入してしまうと、払い込み期間中に金銭的にキツくなったり、急に大きなお金が必要になった時に解約してしまうと大きな損をする事になりますので、低解約返戻金型ではない終身保険の方が後々に後悔する可能性は低いでしょう。

ちなみに、低解約返戻金型ではない終身保険でも同じように一定期間は返戻率が低く設定されていますが、低解約返戻金型ほどの低さではないので、途中解約したとしても払い込みしてきた保険料のごく一部が無駄になるだけで多くが無駄になるという事はありません。

終身保険よりも定期保険が良い理由

生命保険の定期保険(収入保障保険)と終身保険の違いをお話しして来ましたが、果たしてどちらが良いのかは個人の考え方次第です。イズムの結論から言うと入るのであれば定期保険(収入保障保険)ですね。(実際には定期保険と収入保障保険は別物ですが、分かりやすくする為に同じ部類としてお話しさせてもらっています。)

なぜそういった考え方になったのかと言うと、終身保険は無駄がないと言われていますが、これは嘘だと気が付いたからです。

確かに、一定期間経過後は払い込んだ保険料よりも多く戻って来ることは間違いありませんが、実際には保険料の一部は保険金に充てられること、その他保険会社の経費に充てられる為、保険料の多くが運用に回されないという事が起こっています。

外貨建ての場合は、運用利回り3%保証など謳われていますが、実際に運用に回される額は保険料の一部に過ぎないので、実質は0.数%やそこらでしないのです。これは解約返戻金や返戻率が書かれた運用実績表などを見せてもらえば分かると思います。

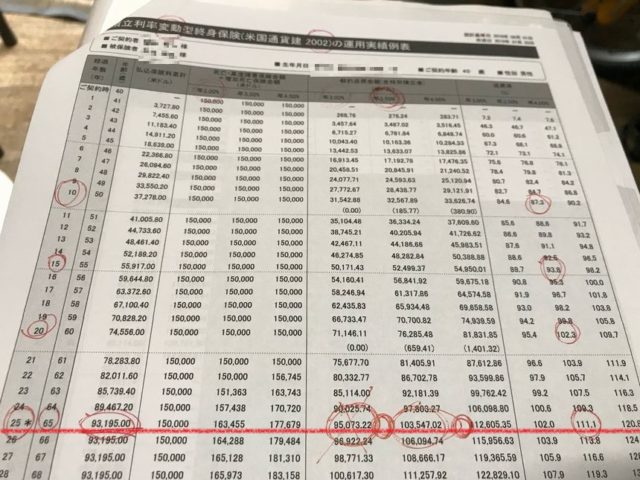

これは実際にイズムが保険代理店から提案を受けた外貨建ての終身保険ですが、保険金額15万米ドル(約1500万円)、65歳払い込み、月保険料310.65米ドル(33774円/1米ドル108.72円)という契約内容のものです。

開始から25年経った65歳の時点で3%の運用で返戻率は何故か102%(元本93195米ドル、返戻金95073.22米ドル)に過ぎません。年3.5%で111.1%(元本93195米ドル、返戻金103547.02米ドル)、年4%で120.8%(元本93195米ドル、返戻金12605.35米ドル)です。保険料の多くが運用されずに保険金や経費に回されている事が良くわかるのではないでしょうか。

要は終身保険は、貯蓄型と言われていますが、部分的には掛け捨てと変わらない面もあるということですね。運用によって元本以上は戻って来ますが、掛け捨て部分がある事によって機関損失が発生しているという事です。

どういう事かと言うと、以下の計算を見てもらえれば分かると思います。

もし、3万円を25年、年3%で運用して複利(利益も再投資)で回した場合どうなるのか?(自分で投資信託等を購入して運用)

| 経過年数 | 元本 | 運用額累計 | 運用利益 | 利益率 |

| 1年目 | 36万 | 36万 | 1万 | 100% |

| 2年目 | 72万 | 73万 | 2.19万 | 101.38% |

| 3年目 | 108万 | 111.19万 | 3.33万 | 102.95% |

| 4年目 | 144万 | 150.52万 | 4.51万 | 104.52% |

| 5年目 | 180万 | 191.03万 | 5.73万 | 106.12% |

| 6年目 | 216万 | 232.76万 | 6.98万 | 107.75% |

| 7年目 | 252万 | 275.74万 | 8.27万 | 109.42% |

| 8年目 | 288万 | 320.01万 | 9.6万 | 111.11% |

| 9年目 | 324万 | 365.61万 | 10.96万 | 112.84% |

| 10年目 | 360万 | 412.57万 | 12.37万 | 114.6% |

| 11年目 | 396万 | 460.94万 | 13.82万 | 116.39% |

| 12年目 | 432万 | 510.76万 | 15.32万 | 118.23% |

| 13年目 | 468万 | 562.08万 | 16.86万 | 120.1% |

| 14年目 | 504万 | 614.94万 | 18.44万 | 122.01% |

| 15年目 | 540万 | 669.38万 | 20.08万 | 123.95% |

| 16年目 | 576万 | 725.46万 | 21.76万 | 125.94% |

| 17年目 | 612万 | 783.22万 | 23.49万 | 127.97% |

| 18年目 | 648万 | 842.71万 | 25.28万 | 130.04% |

| 19年目 | 684万 | 903.99万 | 27.11万 | 132.16% |

| 20年目 | 720万 | 967.1万 | 29.01万 | 134.31% |

| 21年目 | 756万 | 1,032.11万 | 30.96万 | 136.52% |

| 22年目 | 792万 | 1,099.07万 | 32.97万 | 138.77% |

| 23年目 | 828万 | 1,168.04万 | 35.04万 | 141.06% |

| 24年目 | 864万 | 1,239.08万 | 37.17万 | 143.41% |

| 25年目 | 900万 | 1,312.25万 | 39.36万 | 145.8% |

外貨建て終身保険と同じ25年目には、900万円の元本が1312万円まで増えて145.8%となっているのが分かりますね。要は保険で資産運用しようという事自体が間違った選択であるという事を意味しています。

でも、保険の場合は1500万円の保険金があるじゃないかと言う声が聞こえて来そうですが、個人で資産運用する場合は同じ1500万円の定期保険に加入すれば良いだけです。チューリッヒ生命の定期保険プレミアムDXで、非喫煙優良体型、保険金1500万円、保険期間65歳、40歳男性で月額保険料4215円です。その分と考えて終身保険の月額保険料33774円と同じではなく分かりやすく3万円で投資した場合を計算したんですが、敢えて定期保険の保険料4215円の25年分、1,264,500円を差し引いたとしても、11,858,000円ですので利益率131.75%となります。

更に定期保険ではなく無駄な保険料を無くした収入保障保険で保険部分をカバーすれば、更に保険料を安くすることが出来ますね。

という事で、イズムは収入保障保険+個人投資の組み合わせの方が良いと思いました。ちなみに、個人投資の部分は、個人型確定拠出年金iDeCoや積立NISAで対応することで税金を思いっきり減らすことも出来るので一石二鳥です。

ただ、例外もあります。

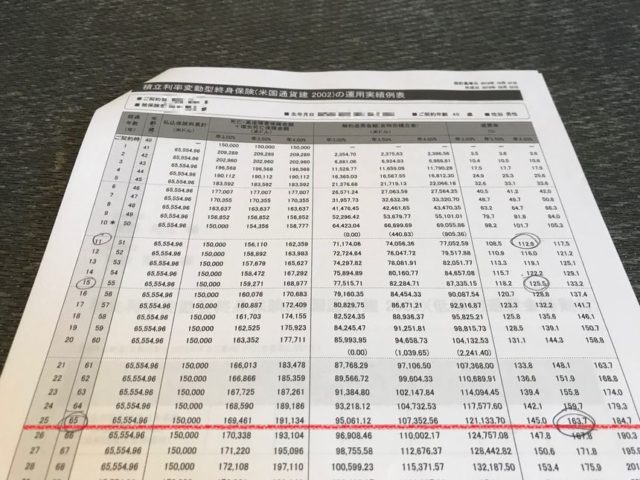

外貨建終身保険の一時払いだけはかなり良い返戻率を誇っているものもあり、以下のメットライフ生命だと加入時に65,554米ドルを支払い、25年間預けているだけで年3.5%の運用利回りの場合107,352米ドルが解約返戻金となりますので、返戻率としては163.7%となります。ノーリスクでここまで増やせるものは中々ないはずですから投資としても旨味があるという見方も出来るでしょう。

ただし、外貨建てで一時払いですので、確実な円高な状態であるという事が条件にはなりますね。米ドルなら100円以下が目安となるでしょう。円高であればあるほど美味しい保険商品と言えます。逆に円安の時に加入すると損する可能性が極めて高いので絶対に加入はお勧めしません。

なお、貯蓄があるから生命保険はいらないという方でも、生命保険非課税枠があるので法定相続人の数×500万円分の生命保険には加入する価値はありますよ。イズムの場合は妻と子供2人いるので、最低でも1500万円分の保険金で加入しておけばお得ということですね。簡単に言うとイズムの場合は1500万円分までは生命保険による保険金は相続税がかからないということになります。

外貨建終身保険の裏技(払い済みに契約変更)

また、どうしても外貨建終身保険に加入するという方は、円高の状態なら先ほどの一時払いがお勧めですが、中々大きな金額を一括で支払うのは重いという方も多いと思いますので、月払いになると思いますが、そういった場合は、これからお伝えする方法でお得に解約返戻金(返戻率)を引き上げましょう。

方法はとても簡単で、保険料払い込みから10年経ったら払い済み保険に契約変更するだけです。払い済み保険とは、保険料の支払いをストップした状態でそのまま保険を継続させるというものです。もちろん、保険料の支払いが以後なくなるので保険金額はその分減りますが、保障は継続されるというものになります。(払い済み保険に関しては次の項で詳しくお話しします。)

例えば、先ほどイズムの外貨建終身保険で言うと、10年目で払い済み保険に変更すると、死亡や障害時に出る保険金額は67934米ドル(約700万円)になりますが、それ以降は保険料の支払いは不要となります。そして、ここからが重要なポイントなのですが、契約開始から25年経った65歳時点(払い済み保険に変更してから15年経過後)での解約返戻率は115.5%となっているのが分かりますでしょうか?

払い済みにせずに25年間払い続けた場合の返戻率は102%でしたよね。でも、10年払った時点で払い済みに変更することで返戻率は115.5%まで上がるんです。何故か?これは保険金に回す保険料がなくなり運用額が増えたからです。払い済みで保険料をストップした時点で、今まで支払った保険料に応じて保険金が決まるので、それ以降は保険金に回るお金がなくなるということ。ですので、運用に回る額が増えて返戻率も上がるという仕組みなんですね。

でも、保険金が15万米ドルより減ってしまうので、不足分を補う為に払い済みに変更すると同時に、その時に最も良いとされるその他の終身保険に入り直します。今回の例でいえば、15万米ドル-67934米ドル=82066米ドルですので、82066米ドル程度の終身保険に加入すれば良い訳です。15万米ドルよりも保険金額が減っているので、今までよりもより安い保険料で加入出来るのに払い済み保険に変更した終身保険と合わせると15万米ドルの保険金を確保出来るという裏技になります。

見直しには払い済み保険や延長保険も視野に入れる

見直し前の保険に終身保険や養老保険など解約返戻金がある保険に入っている場合は、それを解約すべきなのか続けるべきなのか迷う事があると思います。

そんな時に役立つのが、先ほども出て来た払い済み保険や延長保険です。

払い済み保険とは、保険料の支払いをストップして、保険期間は変わらず継続するが保険金の額を減らすという契約変更です。保険金の額が減るのは良いが、子どもが独立するまでは、保険を継続させておきたいという方に向いていますね。

延長保険とは、保険料の支払いをストップするところは払い済み保険と同じですが、保険金の額をそのまま維持する代わりに保険期間が短縮されるという契約変更になります。子どもが独立するまで後少しだが、その間だけは保険金の額は下げられないという方に向いていると言えるでしょう。

ちなみに、払い済み保険も延長保険も今まで払い込んだ元本には予定利率が適用されるので、商品によると思いますが既に支払っている分は徐々に増えて行く事になります。ですので、見直し時に違う部分を充実させたいが、昔から入っている保険なので予定利率が高く解約するのは勿体ないと思う時などに役立ちますね。

なお、これらの契約変更をした場合は、特約部分に関しては消滅するのが一般的なので、特約で医療保険やがん保険を付けている場合は、医療やがんの保険見直しをした後に契約変更をすることが重要です。

また、払い済み保険や延長保険は、保険商品により使えない場合もあるので、事前に保険会社へ払い済み保険や延長保険は可能かどうか、可能な場合は、保険金の額や保険期間を確認するようにしましょう。この確認が出来てから保険の見直しに入るのが良いですね。

間違っても保険見直し後に払い済みが出来るかや、払い済み後の保険金額、解約返戻金の額を確認したり、払い済みにしてから保険の見直しをするという行為はしてはいけません。何故なら、見直し後に確認してみると払い済みが出来ないとなると、想定以上の保険料負担をし続けるか、場合によっては不利な条件で解約するしかなくなりますし、払い済み後に見直しをすると健康状態によっては新たな保険に加入することが出来ない場合もあるからです。

なお、低解約返戻金型の保険では、責任準備金が低く抑えられている分、保険金が極端に低くなってしまうので注意が必要だという事も覚えておきましょう。

払い済み保険に変更すべきかどうか迷った時の指標を計算する方法

ご自身の保険を払い済み保険に変更すべきかどうか迷ってしまう時もあると思います。保険料は払って行けるが、このまま払い続けるのが得なのか、払い済みにしてしまう方が得なのか、そんな時に判断材料となる指標の計算方法をお伝えしますね。

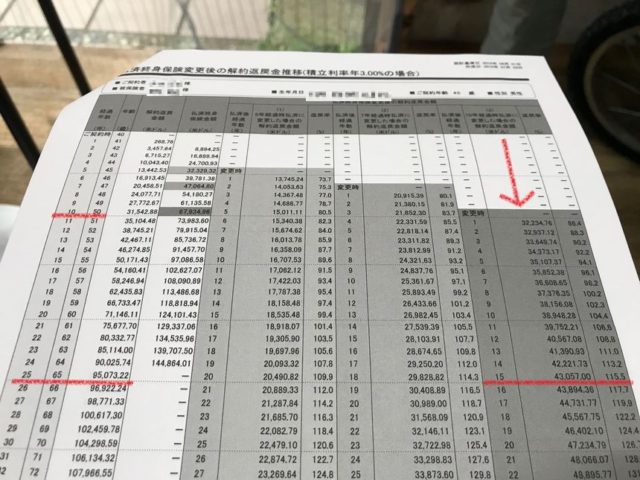

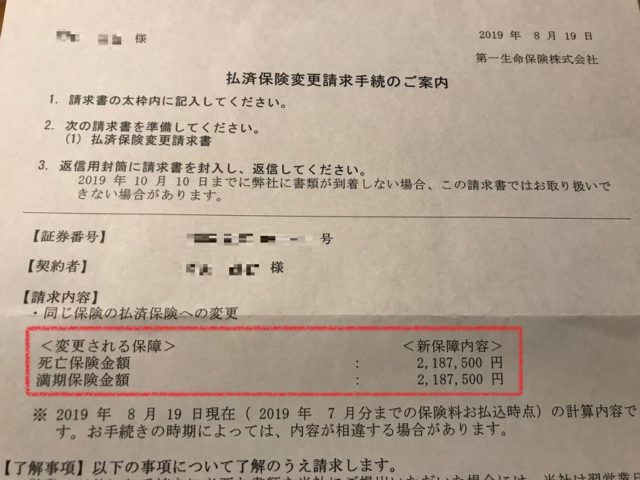

実際にイズムの奥さんの養老保険を払い済み保険に変更すべきかどうか判断した時に計算した方法です。

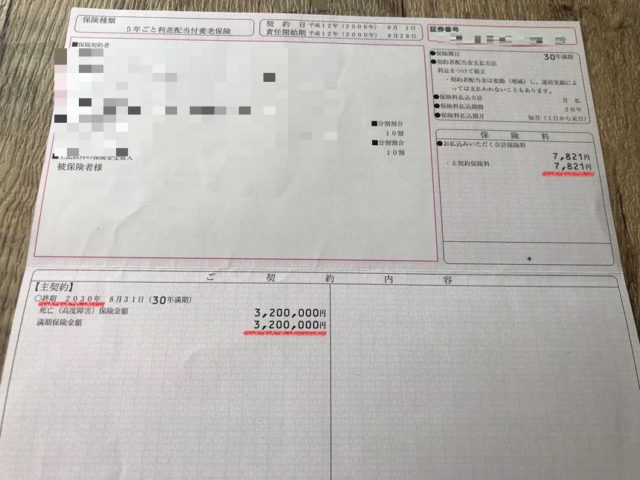

保険金・満期金320万円、月額保険料7821円、契約期間2030年まで(残り11年間)の保険です。

保険会社は第一生命だったので、第一生命に現時点で養老保険を払い済み保険に変更した場合の保険金額を確認したところ、2,187,500円とのことでした。なお、解約した場合の解約返戻金は1,774,000円です。

これらの金額を基に、最終的に手元に残る額が一番大きいのはどの方法かを計算して行きます。

- 保険を継続した場合、満期金320万円-1,032,372円(残り11年間の保険料、月額7821円×12か月×11年)=2,167,628円

- 解約した場合、解約返戻金1,774,000円

- 払い済み保険に変更した場合、満期金2,187,500円

現時点で解約した場合は、1,774,000円の解約返戻金が受け取れるだけです。ちなみに、今までに奥さんが払い込んだ保険料が1,783,188円ですので、元本割れしていますね。

保険を継続した場合は、これから11年間毎月7821円を払い続けて、最終的に手元に残るのは2,167,628円となります。

払い済み保険に変更した場合は、第一生命から伝えられた満期金2,187,500円という事になるので、今の時点で払い済み保険に変更してしまった方が19872円(2,187,500円-2,167,628円=19872円)お得という事が明確になりました。しかも、継続した場合は月額7821円の支払いが継続するので、他の保険や投資にその分を回した方がお得となりますね。

という事で、イズムはこちらの養老保険を払い済み保険に変更することに決めました。

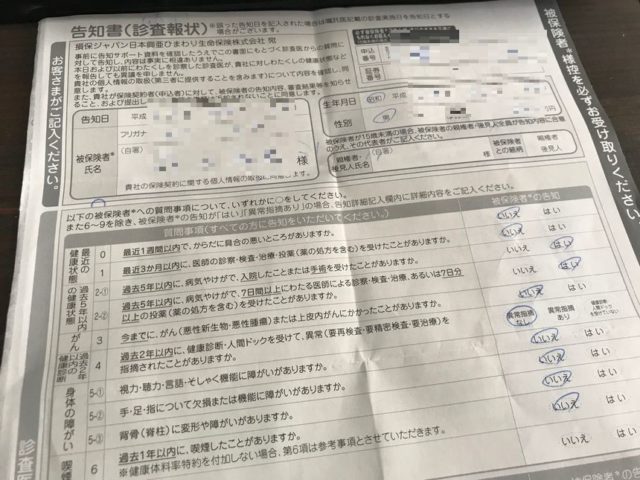

告知や診査について

保険に入る際には告知をしたり、指定の医療機関で検査をして診査されたりという事がありますが、それらに付いても少しだけ触れておきたいと思います。

まず、告知に付いては自分の知る限りの事は正確に告知するようにしましょう。なぜなら、告知事項に嘘があればいざ保険請求が必要となった時に保険会社が調べた結果、告知に重大な誤りがあったり、故意に事実を告げていなかった場合は保険が下りない場合もあるからですね。告知から2年が経過すれば時効となるルールもありますが、全ての事がこの時効に当てはまるとは限らない事を肝に銘じておいた方が良いでしょう。保険はいざという時の為のものですので、その時になって保険が下りないとなるとかなり厳しいものがある為、そういった可能性を作ってしまう要因は潰しておいてしまう事が重要です。

この画像はイズムが指定の医療機関で診査を受けた時の告知書になります。

告知だけであれば医療機関に行く必要はありませんが、中には病院へ行って先生と対面で質問されたり色々な検査をしなければならない場合もあります。

生命保険の診査は検査費用が保険会社負担となる

イズムも医療機関で検査を受けて来ましたが、検査費用は保険会社持ちという事でした。これは生命保険に加入する為に受ける検査だからだそうです。医療保険やがん保険等の生命保険ではない保険加入に関する検査の場合は検査費用は自己負担とのことでした。ですので、もし生命保険以外の保険で医療機関での検査が必要となった場合は、自己負担を避ける為に抱き合わせで生命保険も入るという体にしておいて、診査でOKが出た時点で生命保険はやっぱり入らないという形にするせこい技もあります。

ただ、医療保険やがん保険等では医療機関で検査を必要としないことがほとんどです。ですので、多くの方には関係のない事だと思われますが、一部の過去の病歴等で必要と判断される場合もありますので、その時にはこういった裏技で対応するのも手ではないでしょうか。

ネット保険はお勧めしない

現在ではネットで保険料の試算から申込みまで出来てしまいますが、インターネットのみで完結する保険はイズム個人的にはお勧めしません。

代表格はアクサダイレクト生命などでしょう。アクサダイレクトがダメとかそういう訳ではなく、ネットで申し込みが出来てしまう保険商品はかなり制限があるからダメだという事です。今では多くの保険会社がネットから申し込みが出来てしまいますが、その多くが入院限度日数や限度額が制限されていたり、特定の特約を付加することが出来なかったりするので、本当に必要な保障を受けられない事もあるのです。

なお、最も怖いのは契約内容が制限されているという事を理解しないままネットで保険申込みをしてしまうことでしょう。ネットだけで保険契約をしてしまう方は、対面だったら更に良い保障を付ける事が出来たのに、そのことにすら気が付いていないという事も多いということですね。

確かに、ネット保険は対面とは違い、営業に売りたい保険を勧められたりすることもないですし、シンプルな保障内容になっている為、安く設計されていますが、シンプルが故に保障が弱かったり、この記事でお話しして来た長期入院に対応した医療保険などはネットでは加入することは出来ません。

ネット保険は、売れやすく保険会社が儲かるものしかないと考えた方が良いでしょう。逆に言うと対面式で販売されている保険商品の中にしか良い保険はない可能性が高いという事です。では、どこに相談すべきなのかという事を次でお話ししたいと思います。

保険の見直し相談は複数の保険会社を扱う代理店

保険の見直しをしようとネット検索で記事を探して知識を付けようと考える方は多いかと思いますが、正直この方法だとにわか知識で終わってしまいます。にわか知識の状態で自分で保険を決めるというのは危険ですし至難の業です。最終的には、誰かしら保険のプロに相談に乗ってもらうのが最も賢い選択となるでしょう。しかも、良い保険に入るにはネットではなく対面しかないという事実もありますので、対面は必須と考えて下さい。

ネットの記事を読んでで付けられるのはにわか知識とお伝えしましたが、にわか知識だとしても保険の見直しにおいて最低限の保険知識を身に付けておくことは重要です。と、言っても医療保険・がん保険・生命保険に関しては、この記事を全て読んでいただければ重要な点は知識として入ったと思うので、問題ないかと思います。

なぜ最低限の知識が必要なのかと言うと、複数の会社の商品を扱う保険代理店に相談へ行った際に、売りたい保険へ誘導されてしまわないようにするためです。あなたが最終的な着地点を決められていれば、最低限それに沿ったお勧めの保険を勧めてくれるでしょう。

なお、保険代理店には最低でも2か所ほど相談するのが良いと思います。相談に行くとあなたの状況やどういった保険を望んでいるのかなど意向を聞かれると思いますが、そこからどんな保険を勧められるのかは営業によって様々ですし、色々な視点で保険を選んで行くというのは重要です。また、どちらかの保険コンサルタントが売りたい保険だけを勧めている場合には気が付く事が出来るというメリットもあります。以上の事からも2人以上から話を聞いてみるのが良いと言えるでしょう。

また、営業の保険知識や経験値は個人差が思いっきり出て来る為、優秀な営業、普通の営業と優劣が付くのは仕方ありません。当然ながら優秀な営業にあたった方があなたに最適な保険へ加入する事が出来るのは間違いありませんので、相談は2人~3人くらいにしてみて、その中で優秀だと感じた営業から全ての保険に加入するのが鉄則です。

間違っても人当たりが良いから、話しやすいから、気が合うからなどの要素で決めるのではなく、保険に対しての考え方が適正か、的確な提案をしてくれるか、無駄な保険を勧めて来ないかなど保険募集人、プロとしての資質があるのかどうかを見極めましょう。

万人受けしそうな保険を取り敢えず勧めて来る、あなたの要望とはかけ離れた保険を提案して来る、マニュアルに沿った対応しか出来ない、このような営業は話をしていても時間の無駄になるだけですので、早々に切り上げて「申し訳ないんですが、提案が私の意向とはずれているようです。」とはっきり伝えてお断りしましょう。ちなみに、保険の募集に関しては法律で無理な勧誘や営業は禁止されていますので、はっきりと明確にお断りすれば営業側も嫌とは言えないはずです。

お勧めの保険代理店

イズムは、ほけんの窓口・保険見直し本舗・保険見直しラボの3か所の保険代理店で相談に乗ってもらいました。保険代理店の体験談は別記事の保険見直し相談するのはどの保険代理店が良い?でもお話ししていますので、より詳しく体験談を見たい方はリンク先へどうぞ。

一番最初に行ったのがほけんの窓口です。

ここで対応いただけたのは保険営業歴5年という男性でしたが、マニュアル的に保険の種類や何の保険が必要なのかなど、基本的なことをお伝えいただきましたが、当たり障りのない提案ばかりであまり収穫はありませんでした。また、帰り際に質問をしたのですが、「1週間以内に返事をする」と言っていたのに返事が無かったのは残念です。ちなみに、次のお約束の1週間前に連絡がありましたが、質問の事は忘れていたのか話に出て来ないので、この方とお付き合いをしていくのは不安に感じた為、来店のお約束もお断りさせていただきました。

次に行ったのが、保険見直し本舗です。

対応していただけたのは、保険営業歴10数年のおばさまでしたが、イズムの家庭の状況を聞き、どういった保険が必要なのか必要保障額はどれくらいなのか、今の保険をどうするべきなのかなどあらゆる面でアドバイスをもらう事が出来ましたので、大きな収穫となりました。なお、保険の提案に関しては参考程度にいくつか出していただけましたが、更に突っ込んだ具体的な提案は次の機会という事になりました。ただ、やはり子供がいる家庭で店舗に出向き子供を待たせた状態で保険の話しを聞くというのはかなり厳しいものがあった為、自宅へ来てもらえる保険代理店がないか探してみる事にしました。

ちなみに、店舗に出向いて対面でお話しした時には「他の店舗に出向いて相談を受ける事も出来ますからね。」という話しはされましたが、自宅へ来てもらえるという話しが出て来なかった為、自宅へ来てもらえる代理店を別途で探したのですが、保険見直し本舗は店舗での相談だけでなく自宅等へ出向いての相談にも乗ってもらえるようです。イズムはこのことを後で知りました^^;

最後に保険見直しラボに相談を依頼してみました。

ここは店舗はなく自宅等へ出向いて保険相談に乗ってもらえるという保険代理店です。こういった自宅へコンサルタントが来るというサイトはいくつかあったのですが、その多くがファイナンシャルプランナーのマッチングサイトで自社で抱えているコンサルタントではないというのが引っかかっていました。保険見直しラボだけは自社で抱えるコンサルタントが直接来てもらえるという事でしたので、こちらを選択させてもらいました。

相談に乗ってもらった結果としては、「この部分の保障は手厚くすべき。」「この保険には加入する必要性はない。」など明確に必要なところは必要、無駄なものは無駄と伝えてもらえ、保険営業としては(売り上げを自ら落とすような行為なので)微妙としか言いようがないが、消費者側からするとありがたい対応をしてもらえたと感じています。まぁ、こういった不要なものは不要と伝えることで信頼を勝ち取る営業手法なのかもしれませんけどね^^また、イズムが思いもしなかった保険提案なども複数ありましたし、長い保険経験からしか出せないような話も色々としていただけた為、保険見直しラボで全ての保険をお任せする事に決めました。

保険の見直しにおいては、正直な話し、どこの保険代理店が良いというよりも、優秀なコンサルタントに出会えるかだけがポイントだと思います。イズムの場合はたまたま保険見直しラボで優秀だと思えるコンサルタントに出会えたので、保険見直しラボで契約を決めましたが、もし、保険見直し本舗やほけんの窓口でもっと優秀なコンサルタントに出会っていれば、当然ながらそちらで契約をしたと思います。

ですので、1社に絞らずに最低でも2社くらいには相談してみて、コンサルタントのレベルを確認してみて下さい。また、多くのコンサルタントとお話しをすることで新たな考え方も出て来ると思いますので、相談した時間は無駄にはならないはずです。

ちなみに、これらの保険代理店への相談は完全無料です。ただし、保険の知識がないまま言いなりになって保険に加入してしまうと無駄な保険に入らされてしまう可能性もないわけではないので、必ずあなたも保険の勉強をそれなりにしてから相談するようにしましょう。

イズムが保険見直し後に加入した保険詳細は、40代世帯持ち素人が選んだ保険組合せ!見直しで10万円節約【私が選んだ保険商品と保障内容を公開】で具体的な保険名や保障金額等をお話しさせてもらっていますので、これから見直しをしようと思っている方で年齢がイズムに近い方は参考になるのではないかと思います。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。 冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法

冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法 自作で太陽光発電をする方法!DIYから3年以上たったので報告も

自作で太陽光発電をする方法!DIYから3年以上たったので報告も 突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB

突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB 冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険?

冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険? ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅!

ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅! エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証

エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証 勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう

勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう 固まる砂(土)とタイルで雑草対策をしてみました。

固まる砂(土)とタイルで雑草対策をしてみました。 御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

この記事へのコメントはありません。