家は買うべきなの?借りるべきなの?という議論は、インターネット上でもテレビなどのメディアでも多く比較されており、結局「ケースバイケース。その人の考え方次第」など答えが出ないというのが結論ですね。でも、それって当たり障りのない模範解答だと思いませんか?

恐らくこういう事が気になる方って、これから家を買おうか迷っていたり、賃貸の支払いに嫌気がさして来ている人だと思うんですよね。要は賃貸で良いやと思っている人は気にならないということ!そんな人に対して「ケースバイケース。その人の考え方次第」で終わってしまっては、その記事や番組を見る意味がないと思ったので、イズムなりの考え方を解説しようと思います。

ここでお話しする内容は、不動産業界に15年以上身を置いたイズムによる独断と偏見で成立している記事になりますので、人の意見なんてどうでもいいやという方は、そっとこちらのページを閉じて、ご自身で考え抜いてみて下さい。人の意見でも良いから聞いてみたい!という方のみ読み進めていただければ幸いです。

購入と賃貸の表向きのメリットとデメリット

家は購入した方が良いのか賃貸で借りていた方が良いのかを議論する際に必ずと言っていいほど出てくるのが、このメリットとデメリットですね。両者を比較する上では無くてはならないものでしょう。でも、どのサイトを見てもどのメディアを見ても表向き(表面的)なものしかあげられていないというのがイズムの印象でした。例えばこんな感じです。

購入と賃貸のメリット

購入のメリットは

- 自己資産となる

- ローン減税などが受けられる

- ローン完済後の支出が軽微

- 持ち家というステータスを感じられる

賃貸のメリットは

- 居住場所の変更が容易

- ライフスタイルに合わせて部屋の大きさを変えられる

- 家にかかる税金やメンテナンス費用がない

- 購入と同じ水準の支出で、

購入時よりも好条件のエリアに借りることができる

購入と賃貸のデメリット

購入のデメリットは

- 初期資金が必要(頭金、不動産取得税、登録免許税など)

- 賃貸と比べて月々の支出が多い傾向(ローン以外に管理費や修繕積立金、固定資産税など)

- メンテナンス費用が想像以上にかかる

- 居住場所が限定される

- 将来的に無駄なスペースが多くなる可能性がある

- ローンが支払えなくなると家が取り上げられてしまう

賃貸のデメリットは

- 資産にならない

- いつまで経っても家賃の支払いが続く

- 変な家主に当たると面倒

- 入居時に礼金など無駄な費用が発生する場合がある

- 退去時に敷金精算などでモメる可能性がある

これを見る限りでは一長一短ですね。多くのメディアではこういった表向き(表面的)な部分しか見ないから、結局はどちらでもあなたに合った方を選択しましょうという結論になってしまうんです。

ただ、営利目的である方が書いたメディアである場合は、こういった結論にはなりませんので注意しましょう。どういう事かと言うと新築の建売業者のブログなどで購入か賃貸か?などの内容で記事があった場合、最終的には購入した方がお得だとなるケースがほとんどです。逆に賃貸を生業とする方が書いたメディアなどでは賃貸が良いという結論になるでしょう。ある意味、中立的な立場の方が書いたメディアで黒白付けない結論に至るという方が、まだ良心的ですね^^;

イズムの場合はと言うと建売や賃貸の業者でもありません。ただ、過去には賃貸屋を経営していましたし、物件を購入するということもして来ました。今では賃貸不動産投資用の物件を購入するだけで、賃貸も家主としての立場ではあります。ですが弱小大家ですので、この記事で自分に有利になる内容を書いたところで意味はないという事はご理解下さい^^

逆に今までの経験を基に購入すべきなのか賃貸にすべきなのかの結論を出しています。

真髄であるメリットとデメリット

ここからは表向き(表面的)ではなく真髄をついたメリットとデメリットの解説をして行きたいと思います。ちなみに、購入に関しては真髄のメリットやデメリットは存在するのですが、賃貸には存在しませんので、購入に絞って解説して行きますね。

購入の真髄メリット

家を購入することで得られる最も大きなメリットは、超低金利でお金を借りることが出来るという事です。

何だそんな事か、当たり前のことじゃんと思った方も多いかも知れませんが、実はこのメリットって想像以上に大きなメリットだという事を知っていますか?多額のお金を超低金利で借りる事が出来るという事は、手元にない資金を動かすことが出来るという事とイコールです。

ちなみに、事業資金としてお金を借りようとする場合は、安くて2%くらい高い場合だと4%~6%とかになってしまいます。事業資金何て借りないよと思うかも知れませんが、後々に繋がる話なので最後まで読んでいただければ幸いです。例えば、年8%の運用先があったとした場合に事業資金を借りて年6%で運用をしようとすると100万円借りて年間に手にすることが出来る額は僅か2万円です。しかし、これを住宅ローンの超低金利(0.数%)で運用出来たとすると、100万円から7万円以上の利益を手にすることが出来るようになるのです。

住宅ローンで借りる金額って多くの方が3,000万円~4,000万円くらいだと思うのですが、もしそれを運用したと仮定すると4,000万円で年間280万円の利益を手にする事が出来るのです。今の年収に280万円が上乗せされると考えると・・・

実際には住宅ローンで資産運用をすることは出来ませんが、これほどインパクトのある借入だという事です。それを超低金利で借りることが出来るのですから、事業者からすると喉から手が出るほど欲しいお金を多くの方は家を買うという名目があるだけで容易く借りられてしまうということ。この大きなメリットを普通だと思わない方が良いですよ。

この話をしてピンと来る方もいれば??が並んでしまう方もいると思いますが、イズムとしては、だから家を買うべきだという結論だという事ではありません。あくまでも購入することの真髄メリットはどういったものなのかを説明したに過ぎませんので^^;

購入の真髄デメリット

家を買う事における最大のデメリットは、転職が困難になるという事です。

先ほども言ったように、多くの方が家を買う時に数千万円という多額の借金をすることになりますが、借金をするという事は、当然ならが返済義務も生じるという事です。例えば、4,000万円の借り入れで年利1%固定、返済期間35年と考えると月々の支払いは112,000円程度になり、それにマンションなどの場合は管理費や修繕積立金などが乗っかって来ますね。ローンは支払いが滞ることで抵当権を実行されてしまい家を失うことになるので、この支払は死守しなければならない事になるのです。

そうなると簡単に転職も出来ないですし、転職をしたとしても、もしローンが支払えないような収入になってしまうとアウトだという事が理解できますね。じゃあ、資金がショートしたから家を売ろうと考えても、多くの場合は買値よりも売値の方が安くなるので、差額分を現金で用意しなければならないので売るに売れないという状態に陥ります。(こういった場合は借入れを行った銀行に相談してリスケジュールをするなど手はあります。)要は一度多額のローンを組んでしまうと、簡単に転職は出来なくなってしまうという事です。

もちろん、能力があり転職することで収入が上がるという確信があるのであれば話は別です。しかし、収入だけで考えるのではなく新しい会社で馴染めなかった時の対策なども事前に考えておく必要があるかも知れませんね。

家を購入する時の超低金利で多額のお金を借りることが出来るという最大のメリットが、実は最大のデメリットも引き起こす事になるということが理解出来たと思います。

ここからイズムの結論の解説に入って行きますが、結論の前になぜそういう結論に至ったのかという事を理解してもらう必要がありますので、先に理由をお話ししてから結論に入りたいと思います。

持ち家VS賃貸の結論

結論の前に賃貸に付いて掘り下げて考えてみましょう。賃貸だと家賃という形で家主へ賃料を支払いますよね?家主さんはなぜ賃貸物件を建てて人に貸しているのか分かりますか?答えは簡単ですね。儲かるからです。多くの家主も家を購入する時と同じようにローンで買う人が多いと思いますので、毎月支払いが発生します。ただ、家主の場合は自分で稼いだお金でローンを払っているのではなく、借りたお金で家を建てて、それを人に貸す対価として賃料を受取り、その賃料の一部を支払いに充てているという流れになります。

自らのお金を出していないのに、ローン額は減って行く、そしてローンを完済すれば資産となる。それを払っているのは賃貸の入居者であるあなたなのです。あなたは一生懸命に働いて給与を会社から受取り、その給与から家主へ家賃を支払います。家主はその受け取った家賃でローンを支払い余った差額分は手取りとなるのです。賃貸に住んでいるという事は、人の資産形成の為に支払いをしているというのと同じ事だと言うことが出来ますね。

じゃあ、住宅ローンを組んで家を購入すれば良いのかというと、実はここにも罠が仕掛けられているんです。どんな罠なのかと言うと、多くの方が家を買う時に新築を希望しますよね。新築物件というのは基本的に建築業者や不動産業者の利益が思いっ切り乗っかっています。その利益は半端なくて酷い時だと売値の2割くらいは利益となるようです。4,000万円の物件の場合は800万円が業者の利益ということ。この800万円に関しては、あなたが無駄に支払って行くということを認識しなければいけません。

中古住宅という選択

では、業者に無駄な費用を支払わないようにするにはどうすれば良いのか?イズムが提唱しているのは中古を買うという選択です。新築はどうしても土地の仕入れから建築まで多くの時間がかかってしまうので、業者としても多くの支出がある為、多くの利益を乗っけないとダメなんですね。だったらそういった無駄な費用が乗っかっていない中古が望ましいと考えています。

中でも土地値に近い古い中古住宅が良いでしょう。こうする事で最悪ケース売らなければならないといった事態になったとしても土地として売れば、そこまでマイナスにはならずに売ることが出来ると思いますし、逆に買値よりも高く売れるケースもあると思います。

そして、汚れた室内や外観は軽くリフォームして住めば良いですよ^^そして、安く買える分、毎月のローン支払い額も少ないと思いますので、残りは貯めておき将来的には、その土地に新築を建てるという計画です。確かにあなたの周りは新築を持ち家として購入する人が多いかも知れませんが、業者の利益が多く乗っている物件を買った人は約7年くらいは業者の利益分だけを支払い続けているということを忘れてはいけません。この7年のハンデは大きいですよ。中古住宅を購入したあなたは、その7年で多くのローンを返済できることでしょう。

ちなみに、イズムはというと田舎へ移住すると同時に田舎で中古戸建を購入しました。毎月のローン支払額は2.3万円ほどです。この辺りの同じような物件の賃貸相場5万円~6万円と比べてみても激安だと言うのが分かります。そして、購入後に100万円ほどのリフォームを施して現在住んでいる状態です。10年から15年後には今ある中古住宅を壊して新築を建てるか、大きくリノベーションなどをするかは検討中といった感じですね。

子供がいる家庭は分かると思いますが、どんなに家を綺麗にしても小さな子供がいれば建具や床材、壁材、ドアなどはかなりのスピードで傷みます。イズムの家でも押し入れの襖には穴が開き、リビングの床には掃除しても取れないような強い汚れ、ドアには叩いた跡など複数の傷が既についています。これが新築だった場合を考えると頭が痛くなるでしょう。将来的には大規模なリフォームか新築をするという前提があるので、子供の成長と共に家が傷んでいくのは致し方ないと思えているのです。

また、15年後であれば子供も成人しているので、独立していれば子供が小さい時のような大きな家を建てる必要性もなくなって来ますので、建築費用もかなり抑えられるでしょう。意外とこの方法はかなり良い選択だったりするんですよ^^

どうしても新築が良いなら

ただ、中には新築がどうしても良い、そこだけは譲れないという方もいらっしゃいますよね。そういった方は、お決まりの形で既に建てられている建売をそれなりの価格で買うか、注文住宅として大金をはたいて買うか、ローコスト住宅でまあまあ安く買うかという選択肢になると思います。

その中でもイズムがお勧めするのは、ローコスト住宅でも更に上を行く、賃貸用の超ローコスト住宅を建てるという方法です。賃貸用というのがポイントになりますね。人に貸す用であり投資用なので無駄な部分はかなりカットされており、標準設備や建具などが全てローコスト部材を使っている為に、例えば、2LDKの65平米くらいで田舎なら土地代込みで900万円以内で建てることが出来ますよ^^

こういった賃貸用の戸建建築は、いくつも業者が参入しており探せば出て来ます。この本は賃貸用の戸建を実際に建てている会社の方が書いた戸建賃貸の運用法です。こういった本を読むことで一般的な住宅メーカーと賃貸用の建築業者では、どうしてこんなに大きな価格の差が出るのかが理解出来ると思いますよ。

これは田舎に限った話ではなく、都会であったとしても大丈夫です。土地を買いその上に賃貸用の戸建を建てて自分が住むということも可能ですよ。ただ、田舎とは違い都会の場合は土地値がそれなりにしますので、その辺も考慮して選ぶ様にしましょう。ちなみに、前述した土地値に近い中古住宅を買い15年くらい済んだら新築を建てるという時もこの賃貸用の戸建でも良いと思います。その時のあなたの資産状況に合わせて決めれば良いですね。

まとめ

イズムは不動産業界に15年以上いました。賃貸にしても売買にしても扱う額が大きいので、多くの業界人の方は金銭感覚が狂っていると感じています。1戸の戸建を売っただけで数百万が手に入る訳ですから、感覚が変わって来てしまっても不思議ではないと思います。仲介手数料は3%(実際にはプラスα)と決められていますので、仲介はまだ良いのですが、建売りとなると暴利を稼ぐ業者は多く存在するものです。

これから35年間も長く苦しいローンを背負う人の気持ちなんてこれっぽっちも考えていない人がほとんどでしょう。「あ~売れた。500万抜けたよ。」的な感じの会話が日常茶飯事な訳です。それを知らずにその暴利の部分を何年もかけて支払い続けるというのは酷ですよね。ただ、現実には国の政策や企業によるイメージ戦略により多くの方がその罠にはまり続けているという事実があります。

家を買いたい、持ち家というステータスが欲しいという気持ちは分かります。ただ、終身雇用や年功序列という社会が終わりつつある現在でも35年のローン期間ずっと払い続けることが出来ますか?多くのことを犠牲にしなければならないという事を認識していますか?将来のことは分からないと言ってしまえば、それで終わりですが、良く考えなければ家族の為に購入した家が家族を崩壊させる要因にだってなり得るという事を意識しましょう。

小さな買い物をする時には身の丈にあった物を慎重に選ぶ人間でも、家のこととなると人生に一度切りという理由だけで無理をしてしまう事が多いようです。イズムは月収50万円の人で月々のローン支払い額は10万円くらいが妥当だと思います。これ以上支払額を増やしてしまうとショートしてしまったり、多くの犠牲を強いられる可能性がありますよ。

一番良いのは前述したように、中古住宅を土地値くらいで購入し軽くリフォームして、取り敢えず10年~15年くらい住むという方法です。新築と比べればローン額はかなり少なくなるはずですので、浮いたお金は使わずに支払った体で貯金しておきましょう。毎月4万円浮いたのであれば年48万円、15年で720万円貯まっていますね。それを元手に新築を建てるでも良いですしリフォームしても良いですね。前述した賃貸用の戸建なら充分建てられる金額だと思いますよ^^

おまけ。現金があってもローンを組もう

購入VS賃貸のイズムの結論としては、条件付きの購入というのが結論ではあるのですが、おまけとしてお金の仕組みというか使い方を最後に伝えさせていただきたいと思います。これは既にお金はあるという方に向けたメッセージです。または、中古戸建を購入して15年後に新築やリノベーションをしようと思っている方にも当てはまります。

例えば、前述したように中古住宅を購入し毎月新築のローン額よりも4万円浮いたと仮定して、年48万円の貯金、15年で720万円貯まっている状態だとしましょう。

あなたは、この貯金で新築を建てることにしました。賃貸用のコンパクトな戸建で全部で700万円に収まりそうです。あなたは貯金の720万円全てを使って支払いますか?実はこの時にお金があってもローンを組んだ方がお得だという事をこれから解説したいと思います。

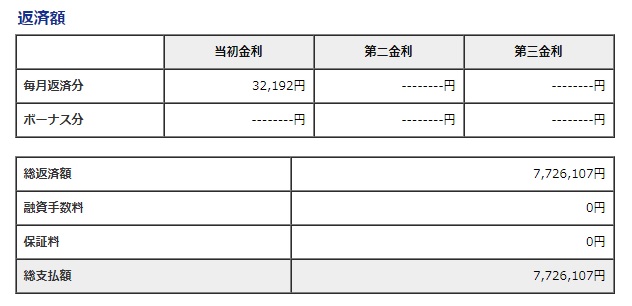

住宅ローンは、購入の真髄メリットでお話ししたように超低金利で多くのお金が借りられます。ですので、700万円を住宅ローンで組んだとしても支払い期間20年で年利1%固定だと総額で770万円ほどの支払いです。

簡単に言うと70万円支払うことで、今手元にある720万円に手を付けずに700万円を用意することが出来るということ。現金があるのに何の為に借金するの?と思われる方もいるかと思いますが、この超低金利を使わないのは勿体ないからです^^

どういう事かと言うと、手元に残った720万円を年利8%で回したとしましょう。そうすると576,000円が手元に入り利益となります。これを20年間続けると1,152万円もの利益をもたらすのです。ちなみに、毎月入る利益を複利運用していけば更に桁違いに最終利益は膨らみます。

分かり難いという方の為に、もう少し簡単に違う視点から解説しますね。

手元に残った720万円を年利8%で回すことで月に換算すると48,000円手元に入って来ます。ローン支払い額は32,192円ですので、720万円で回した運用益でローンの支払いが出来て、更に手元には15,808円お小遣いとして入って来るという事です。これどこかで読みましたよね?そう賃貸家主と形は違えど同じ方法でローンを返していけるということになります。

それが住宅ローンを組まずに現金で支払ってしまうと、手元には20万円しか残らないので運用することが出来ないのです。この錬金術に気が付いて、じゃあ、事業資金としてお金を借りて運用しようとしても事業で借りるローンは年利2%~6%とかなり高いので割が合わなくなるんですね。だから、住宅ローンとして超低金利で借りることが出来るというのはとても凄いということ。

イズムも今の家を買う時は現金もありましたが、住宅ローンが使えるので迷わずローンを組みました。そして、使わなかった現金を運用に回して出た利益でローンの支払いをしているという状態です。現金で払えるからと安易に現金払いはしない方が良いよというお話しでした。ちなみに、年利8%の運用なんて出来るの?という疑問も出て来そうなので、イズムの投資成績を一部お伝えすると、築古戸建賃貸投資では、表面利回り20%で確定利回り14%くらいで回せています。ただ、築が古いのでそれなりのリスクはありますけどね^^

戸建賃貸に興味があるという方は、先ほどご紹介した戸建賃貸投資法やこちらの戸建て賃貸テッパン投資法を読んでみると良いですよ。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。

コンクリート土間の打設を1人でDIY!工程や施工してみて分かった注意点。 冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法

冷風機のどこでもクーラーを2年間使って分かった冷房能力の結論と冷却効果を最大限に活かす方法 自作で太陽光発電をする方法!DIYから3年以上たったので報告も

自作で太陽光発電をする方法!DIYから3年以上たったので報告も 突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB

突然インターネットが繋がらなくなった時の対処法。ルーターBUFFALO、プロバイダGMOBB 冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険?

冷蔵庫の幅と搬入時に通る扉の隙間がギリギリだと危険? ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅!

ファンタジーキッズリゾートに最も安く入場する方法。割引やクーポン(無料)全ての情報を網羅! エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証

エアアジアAirbus A330の席はどこが良いのか実際に乗ってみて検証 勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう

勝浦の隠れた秘境「鵜原理想郷」で軽いハイキングと大冒険を体験しよう 固まる砂(土)とタイルで雑草対策をしてみました。

固まる砂(土)とタイルで雑草対策をしてみました。 御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

御宿町の海水浴場と海の家はどこが良い?+お得な駐車場

この記事へのコメントはありません。